築40年の古いアパートが相続税対策になる!?子どもに贈与するか相続させるかの判断基準を徹底解説

「築年数40年の古アパート、相続しても大丈夫かな?」

「生前に贈与を受けたほうがメリットあると聞いたけど本当?」

親が所有しているアパートが古くなってきて、空室が目立っていたり、外壁も古くてこれから改修費がかかりそう、などと不安になることはありませんか。

このようなとき、親から生前に贈与や相続をしたほうがいいのか、もしくは、贈与も相続もしない方がいいのかなど考えるのではないでしょうか。

本記事では、アパートは贈与と相続のどちらで引き継いだ方がいいかの判断基準や、アパートを貰うべきかどうかの判断材料についてお伝えします。

なお、本記事では、新築後30年、40年と経過したアパートのことを、築古アパートと呼ぶことにします。

今回のポイントは以下の通りです。

相続税の基礎控除額:3,000万円+(相続人の数×600万円)

贈与税の基礎控除額:年間110万円

・アパートを相続するときの遺産分割方法には(1)現物分割(2)代償分割(3)換価分割(4)共有分割 の4つがある。

・築古アパートの相続税を節税するには(1)空室対策を行い賃貸割合を上げる(2)借入金を増やし相続財産額を引き下げる という方法がある。

・生前贈与には暦年贈与と相続時精算課税制度があるが、それぞれにメリットと留意点がある。

・賃料収入が親の生活資金の場合や相続後に売却する予定がある場合には、築古アパートを相続した方がよく、親の財産が多く相続税を下げるために賃料収入を減らしたい場合や賃料収入で納税資金を貯めたい場合は、生前贈与したほうがよい。

・アパートを調査して、何か問題がないかやその解決方法やコストを把握したり、過去の修繕履歴、収入と支出を確認し、そのうえで「このまま保有」か「生前に売却」かなどを親子で考えることが重要。

アパートの相続税・贈与税の考え方と計算方法

アパート等の賃貸不動産を相続したり、生前贈与するとき(以下、「相続等」といいます。)、相続税や贈与税を求めるのですが、それぞれ計算方法があります。

また『第三者に貸しているかどうか』で、税金を求める際の評価額が変わります。

税金の計算方法と評価方法をそれぞれ見ていきましょう。

相続税・贈与税の基本と基礎控除

相続と贈与(以下、相続等といいます。)はどちらもアパートを受け取る側が税金を負担します。

税金を計算するとき、相続等する金額×税率ではなく、その金額から一定額を引ける『基礎控除』というものがあるので、知っておくとより正確に計算できます。

相続税の基礎控除

相続人が3名の場合の基礎控除額は、3,000万円+(相続人3名×600万円)=4,200万円となり、遺産総額がこの金額以下でしたら相続税は掛かりません。

この他、相続財産となる生命保険金がある場合は、生命保険金額から相続人の数×500万円で求めた金額を差し引くことができます。

相続人が3名の場合は、相続人3名×500万円=1,500万円となり、1,500万円までの生命保険金には相続税が掛かりません。

このように計算し、基礎控除額等を差し引いた後の金額を課税遺産総額といいます。

贈与税の基礎控除

1月1日から12月31日の1年間に贈与でもらった財産の合計額から基礎控除額110万円を控除して贈与税を計算します。

基礎控除額の110万を差し引いて0円となるようであれば贈与税は掛かりませんが、差し引いた後に金額があれば、その金額に対して贈与税の税率を乗じます。

なお、この暦年贈与(110万円の基礎控除等)は今後税制改正で見直しされることが予測されています。改正内容がわかり次第、記事などでお知らせします。

相続税の計算方法や、相続等の税率を知りたい方はこちらの記事を参考にしてみてください。

贈与と相続、財産を多く残すならどちらがいい?相続のプロがポイント解説

アパートを相続または贈与するときは路線価評価で財産評価する

アパートの相続等の税金を計算するときに出てくる評価額ってなんでしょう。

購入時の金額?不動産会社等が査定した金額?

このどちらでもありません。

土地は、相続税路線価(以下、「路線価」といいます。)を使って算出した金額です。

建物は、固定資産税評価額を基に算出した金額です。

路線価は、国税庁が、アパートの敷地が接する道路に1㎡当りの価格を付けていて、毎年7月に国税庁のホームページ上で発表しています。

路線価の調べ方や注意点はこちらの記事で詳しく解説しています。

路線価ってなに?相続の前におさえておきたい路線価の基本と2つのポイント

土地の評価方法

アパートの敷地となっている土地の評価額の求め方についてお伝えします。

・借地権割合はエリアなどによって異なりますので、ご所有地の借地権割合を知りたい方は、こちら、または全国地価マップから調べることができます。

・借家権割合は30%です。

・賃貸割合は、アパートの部屋を貸している割合のことです。

例:同じ広さの部屋が10室あるアパートの場合

全部屋を貸している:100%

9部屋を貸して、1部屋は子が使っている:90%

9部屋埋まっている、1室は募集中:100%

9部屋埋まっている、1室は募集もしていない:90%

ではアパートの敷地の評価額を求めてみましょう。

<前提条件>

土地面積100㎡、路線価300,000円/㎡、借地権割合60%、借家権割合30%、賃貸割合100%

敷地面積100㎡×路線価300,000円=30,000,000円

30,000,000円×(1−借地権割合60%×借家権割合30%×賃貸割合100%)=土地評価額24,600,000円

このように求めることができます。

建物の評価方法

建物は、固定資産税評価額から求めます。

固定資産税評価額は、毎年届く納税通知書に綴られている課税明細書に書いてあります。

借家権割合は30%ですね。

賃貸割合も先ほどお伝えしたとおりです。

アパートの建物の評価額を求めてみましょう。

<前提条件>

固定資産税評価額2,000万円、借家権割合30%、賃貸割合100%

固定資産税評価額2,000万円×(1−借地権割合30%×賃貸割合100%)=1,400万円

これでアパートの建物の評価額が分かりましたね。

土地も建物も、借地権割合や借家権割合を使うことで評価額を安くできますよね。

この評価額は、お伝えした通り贈与税や相続税の計算に利用します。

ぜひ計算してみてください。

アパートを相続する際の遺産分割の方法

遺言がない場合で相続が起こると、相続人同士で遺産をどのように分けるか話し合いをして決めることになります。これを遺産分割協議といいます。

この話合いが決まらないと、いつまでも相続人全員の共有状態が続いたり、いずれ遺産争いに発展することもあります。

特にアパートなど不動産は、財産価値が高い、分けにくい、という特徴があります。どのような遺産分割の方法があるのか、今のうちから把握しておきましょう。

現物分割

アパートや現預金等の遺産がある場合、相続人Aがアパート、相続人Bは現預金というように物で分ける方法です。

他の方法と比べ、とてもシンプルな分け方なのですぐに手続きが終わります。

留意点は、アパートと現預金等とで財産の価値が平等になりにくく、不平等となりやすいことです。もちろん、相続人同士で納得していれば問題ありません。

代償分割

アパートを相続する代わりに、アパートを相続しない他の相続人へお金を支払うことです。

例えば、アパート200、現預金100の合計300の遺産、相続人が子2人いるとします。

それぞれ法定相続分は、2分の1ずつ、つまり150ずつですね。

相続人Aはアパート200を相続、相続人Bが100を相続したします。

Aは200−150で50多くもらい、Bは100−150=▲50少ないですよね。

不平等を平等とするために、AがBに対して50を原則現金で支払うことを代償金の交付といいます。

なお、代償金を支払う場合は遺産分割協議書にその旨を記載しましょう。また代償金として取得した財産は相続税の課税対象です。

アパート等の不動産を相続したい人がいる場合の遺産分割でよく採用される方法です。

しかし、遺産の評価や代償金の支払い方法などを巡って、相続人の間で意見が合わないこともしばしばあり、揉める要素の一つです。

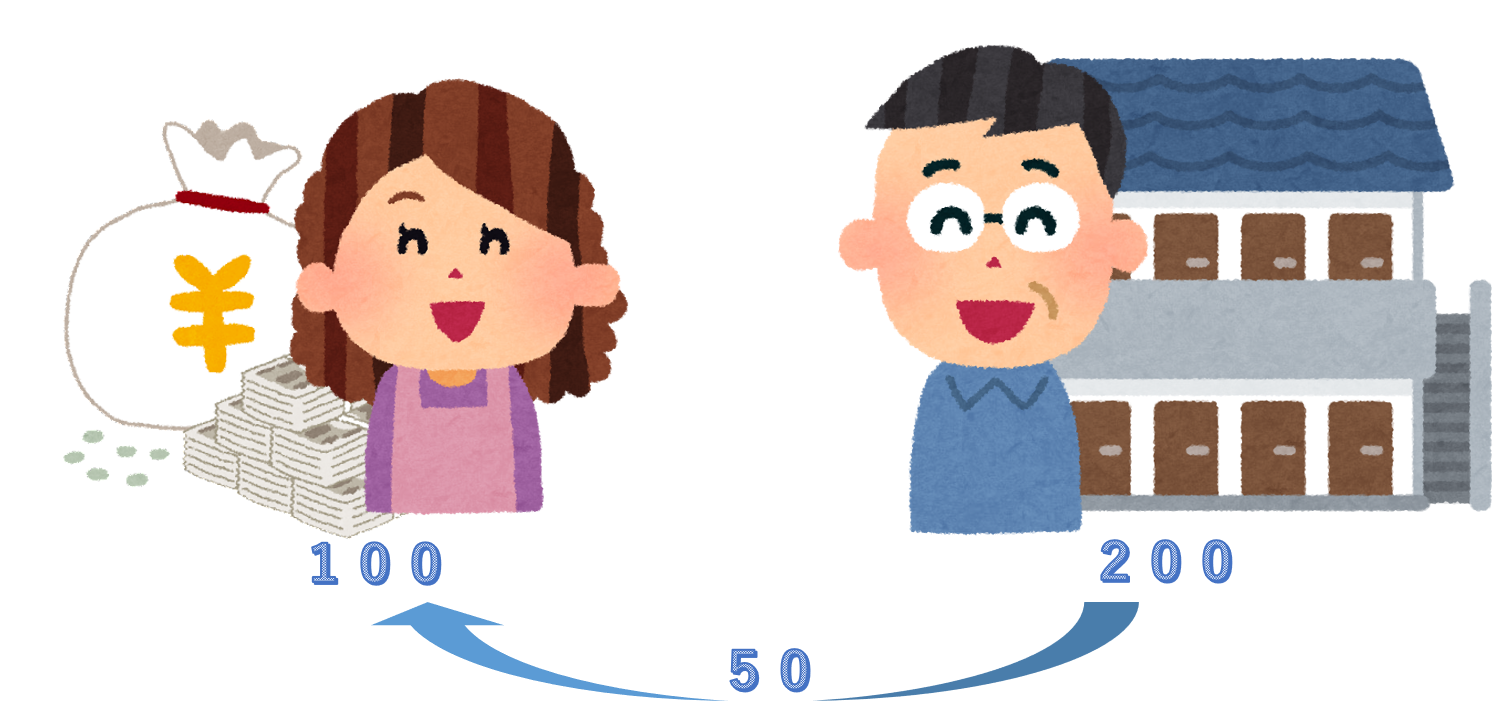

換価分割

アパートを売却してその代金を相続人で分ける方法です。

たとえば、アパートを売却した代金を相続人Aと相続人Bで平等に相続するという場合には、アパートの売却代金200を、相続人A100、相続人B100がそれぞれ取得します。もちろん、経費も折半、それぞれ譲渡税申告も必要に応じおこないます。

なお、代金200をAが150、Bが50というように分けることもできます。

この方法は、現金で1円単位で分けられるので遺産争いになりにくいメリットがあります。

換価分割は、相続人は不動産を残す必要がなく、平等に分けたいという場合に採用される方法です。又は代償金の交付が難しいというときにも使われています。

留意点は、売却の手数料や譲渡税がかかる、関係する相続人全員の売却価格など条件に同意することなどです。もちろん、遺産分割協議書に換価分割の旨を書きましょう。

共有分割

アパートを相続人で共有する方法です。

たとえば、相続人AとBがいて、アパートを共有で相続する。

この時の共有持分は50ずつでも、70と30などのように分けることもできます。

共有はとてもシンプルな分け方で、共有とすること自体で揉めることはないでしょう。

しかし、共有した後にトラブルに発展する場合があるので注意が必要です。

売却や大規模な改修をしたくても共有者の同意が必要だけど断られたなど、共有トラブルについてはこちらの記事に詳しく書いています。

相続した不動産を共有名義にすると価値半減?!共有不動産をめぐるトラブル回避策!

注意点:時価と評価の違い

アパートなど不動産を遺産分割するとき、評価額と時価は違うので気を付けてください。

たとえば、評価額が3,000万円のアパート、現預金3,000万円の遺産があるとします。

相続人はAとBの2人です。

Aはアパートを、Bは現預金を相続したとします。評価額は一緒ですから、遺産分割で問題になることはなさそうですね。

しかし、不動産は要注意です。

アパートの評価額は3,000万円でしたが、時価はこれより高いことが多いです。

これまでの経験上、評価額が3,000万円としたら、時価はその1.5倍以上、4,500万円以上になることがあります。

もしこの事例も同じだったらどうでしょう。

相続人Aは評価額3,000万円だけど売ったら4,500万円以上のアパートを相続

相続人Bは評価も時価も3,000万円の現預金を相続

金額だけで比較したら、相続人Bの方が貰った遺産が少ないように見えますよね。

この時価と評価の差などが、アパートなどの不動産の遺産分割の話し合いで争点となる部分です。

親の財産に不動産がある場合は、不動産査定を取っておくことがポイントです。

築古アパートの相続税を節税する2つのポイント

親から築古アパートを相続するとき、少しでも相続税を下げたいですよね。

このときに役立つ2つのポイントをお伝えします。

空室対策を行い、賃貸割合を上げる

空室が埋まって収入が増えても、評価額が上がることはありません。

しかし、空室があっても募集もせずそのままにしておくと、賃貸割合が下がります。

そうなると、アパート土地や建物の評価額が上がってしまうので、とにかく空室があれば募集し賃貸割合を100%とすることがポイントです。

借入金を増やし、相続財産を引き下げる

築古アパートをそのまま相続しても良いですが、できれば、外壁や階段を塗装したり、入居者が喜ぶ設備を導入するなどして、『外観も綺麗で設備も新しいアパート』を相続したいですよね。

『設備投資してほしいこと』にお金をかけておいてもらうことがポイントです。

設備投資にかかった費用は、親の財産から持ち出されますから、結果として相続財産が減り、相続税も安くなることに繋がります。

なお、導入した設備も相続財産として計上されますが、償却といって年々その価格が減ります。現金として相続するよりも節税効果が見込めます。

この他に、築古アパートを解体し新築する、築古アパートを売却して違うアパートや小口化不動産等へ組み換えすることで、相続税を下げられる可能性があります。

アパートを生前贈与する2つの方法

アパートを生前贈与したいとき、一度にアパートを贈与することもできますが、贈与税は高いため、受け取る側の贈与税の負担が大きくなります。

そこで、暦年贈与や相続時精算課税制度を使った方法があります。

それぞれメリット、留意点がありますので見ていきましょう。

暦年贈与

年間110万円までを非課税で贈与できます。

たとえば極端な例ですが、贈与したいアパートの評価額が2,000万円として、アパートの持分を子1人に毎年110万円ずつ20年かけて贈与するという方法です。

110万円以内ではなく、300万円ずつなど、贈与が完了するまでの期間や一括贈与の場合との税負担の比較などを検証して進めましょう。

留意点は、贈与の都度、登録免許税や取得税や、司法書士等への報酬の負担があることです。

相続時精算課税制度による贈与

相続時精算課税制度とは、生前贈与するときの贈与税の負担を軽くして、相続のときに精算するという制度です。

贈与は、2,500万円までは非課税ですが、超えた分は一律20%の贈与税を負担します。

・贈与を受けた年の翌年の2月1日から3月15日の間に申告書を提出する必要がある。

・2,500万円が非課税の上限で、贈与財産の種類や金額、贈与回数に制限なし。

なお、令和4年4月1日以降成人年齢が20歳から18歳とする民法改正に伴い、年齢要件も20歳以上から18歳以上に変更されますので要注意です。

・すでに支払っている贈与税がある場合は、相続税から控除できる

・相続時の評価額は、相続時点ではなく贈与した時の評価額となる

・110万円の基礎控除が使えなくなる

・この制度を利用して贈与された土地は、小規模宅地等の特例を使えない

このように、相続時精算課税制度は決して非課税になるわけではなく、相続までの税の繰り延べのようなものです。

・贈与した時点から、値上がりが見込まれる財産(数年後に線路が通る、大規模な商業施設)

・高収益の不動産を子に移しておきたいとき

・とにかく生前に遺産分割を完了させたいとき

・子が若いうちに多額の財産を必要としているとき

・値上がりが期待できない財産(人口が減ってきているエリアの土地など)

・建物(年々、評価額が下がっていくため相続のときの方が安い)

・小規模宅地の特例を使って相続税を下げるつもりである場合

不動産でこの制度を使う方はあまり見かけませんが、法人を持っていて自社株などが安い時にまとめて贈与したいときに検討されています。

築古アパートの土地は贈与せず、固定資産評価額が低い建物のみ贈与する

築古アパートの上手な贈与は、建物のみを贈与することです。

土地の評価額は建物が古くなっても下がることはありませんから、アパートの建物を贈与することでメリットがあります。

贈与財産の評価額が低く抑えられる

建物は、年数が経過すればするほど評価額が下がっていきます。

贈与するのであれば、築浅で評価額がまだ高いアパートよりも、築古で評価額が低いアパートの方が、贈与するときの贈与税や登録免許税などのコストを抑えることができます。

贈与後の賃貸収入を子に渡すことにより納税資金を準備できる

アパートの建物を子に贈与すると、賃料は親ではなく子の収入となります。

子がその賃料収入を貯めておくことで、将来の相続税の支払い時に使うこともできます。

親の所得を減らし、子へ所得を分散できる

アパートの収入が親から子になるので、親の所得を減らすことができます。

つまり相続財産が増えないことになり、相続税の負担も軽減できると考えられます。

築古アパートを生前贈与する際の3つの注意点

贈与後に入居者が変わると土地の相続税評価額が高くなることも

建物のみを生前贈与してから相続発生までに賃借人(建物を借りている人)が変わってしまうと、相続のときに貸付用小規模宅地の特例が使えなくなってしまいます。

※貸付用の小規模宅地の特例とは、一定要件満たすと、アパートの敷地200㎡まで評価額を50%下げることができる税制上の特例です。

せっかく贈与しても土地の評価額を下げられなくなるのはもったいないですよね。

贈与するなら『賃借人を変えない』という対策を講じます。

一般的な契約では、オーナー(所有者)と賃借人ごとに賃貸借契約を結びますよね。

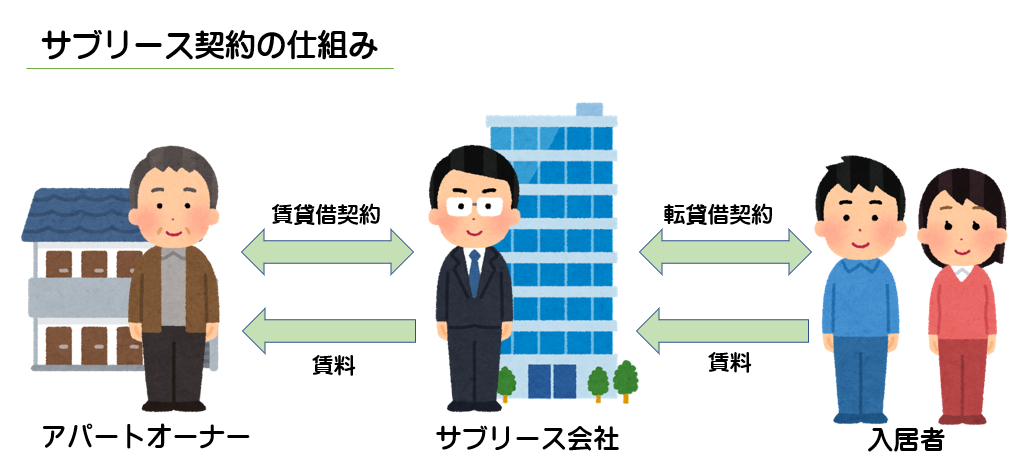

これではなく、サブリース方式を使うことにします。

サブリース方式は、まずオーナー(所有者)とサブリース会社が賃貸借契約を結びます。そして、サブリース会社が賃借人の立場になります。

そして、サブリース会社(賃借人)と実際に住む人(転借人)が転貸借契約を結ぶという形態になります。

オーナー(所有者)からみた賃借人はサブリース会社です。

実際に住む人(転借人)が入れ替わっても、サブリース会社が賃借人なので、賃借人は変わっていないことになりますよね。

こうすることで貸付用小規模宅地の特例の要件の一つを満たすことができます。

築古アパートの生前贈与は負担付贈与に注意

建物を贈与するときの評価額は、相続税評価額とお伝えしました。

注意しておきたいことがあります。

それは、負担付き贈与としないことです。

負担付贈与とは、贈与を受ける受贈者側(子)に一定の債務を負担させることを条件にした財産の贈与をいいます。

この負担付き贈与となると、贈与税を計算するときの評価額は、相続税評価額ではなく、実際に売れる価格(時価)としなけなければなりません。

アパートの相続税評価額と時価の価格の違いは先ほどもお伝えしたとおりですが、時価を1億円とした場合、相続税評価額は3,000万円くらいです。

つまり、負担付き贈与となると、相続税評価額3,000万円を基準に贈与税を計算するのではなく、時価1億円を基準に贈与税の計算をすることになります。

贈与税の負担がとても大きくなるのです。

築古アパートの敷金は負担付贈与となるため、敷金と同額の金銭の贈与が必要

親はアパートの賃借人から敷金等を預かっていますよね。

仮に子に建物のみ生前贈与したら、子は自らの財布から敷金を賃借人に返さなければならなくなるので、『負担付き贈与』となります。

負担付き贈与とさせないためには、アパートの建物と一緒に、敷金等と同額の現預金も一緒に生前贈与することが必要です。

こうすることで、負担がない贈与とみなされます。

ローンがある築古アパートの生前贈与は負担付贈与となる

敷金以外には、アパートローンも当てはまります。

ローン返済後か、ローン残債と同額の現預金を一緒に贈与することが必要でしょう。

このように生前贈与するにも色々と検討すべきことがあります。

実行するときは、必ず税理士等の専門家に相談のうえ進めましょう。

専門家の報酬、登録免許税、不動産取得税などの諸費用がかかる

贈与を実行すると、贈与税の他にいくつかの諸費用が掛かります。

<居住用アパートの場合>

・専門家の報酬の目安 … 1物件あたり5万円~

・登録免許税 … 固定資産税評価額×2%

・不動産取得税 … 土地:固定資産税評価額×2分の1×3%

建物:固定資産税評価額×3%

この他に、贈与契約書に貼付する印紙税(金額により異なる)がかかります。

贈与するときは、贈与に係る費用の総額を計算しておきましょう。

築古アパートは、相続したほうが良いか贈与したほうが良いかの判断基準

築古アパートは相続したほうが良いのでしょうか。それとも贈与のほうが良いでしょうか。

明確にこうしたほうが良いというのは、財産の状況によっても変わるので言い切れない部分がありますが、売却するつもりがあるかどうか、親の生活資金源となっているかどうかなどが判断基準になるでしょう。

築古アパートを相続したほうが良いケース

・相続後に売却する予定がある場合

このような場合は、相続した方がよいと言えます。

まず、賃料収入が親の生活資金の場合にそのアパートを贈与してしまうと、親の収入がなくなってしまうので避けたほうがよいですよね。

また、アパートを売却するなら、生前よりも相続後の方がお得になることがあります。

1)安く相続で取得して高く売ることで現金を多く残せる

親の生前にアパートを売却すると、手元に残るのは売却した分の現預金です。現金のまま相続すると相続税は高くなります。

評価額が低いアパートを相続して、その後評価額以上の価格で売却すれば、手元により多くの現金を残すことができます。

2)相続税を取得費に加算でき譲渡税を安くできる可能性がある

アパートを相続することで相続税を支払っていた場合、そのアパートにかかる相続税額を、売却するときの経費とすることができ、譲渡税を安くすることができます。

どういうことかと言うと、まず、アパートなどの不動産を売却したとき、利益があればその利益に税金がかかります。

この税金のことを譲渡税と呼びます。

譲渡税=譲渡益 × 譲渡税率

つまり、経費等の金額が大きければ大きいほど、利益は小さくなりますよね。結果、譲渡税が安くなるということです。

もし相続したアパートを売却するなら、少しでも譲渡税を減らしたいですから、支払った相続税を経費にしたいですね。

なお、相続税を経費にする税制上の特例は、取得費加算の特例と呼ばれています。

相続が起きてから3年10ヶ月以内に売却する必要がありますので、売却を考えている方はこの期限にも留意しましょう。

築古アパートの生前贈与を検討したほうが良いケース

生前贈与を検討したほうが良いときは、次のようなことに当てはまるときです。

・賃料収入で納税資金を貯めたい

・子を契約者、親を被保険者とする生命保険に加入したい(相続対策)。その保険料を賃料収入から充当したい

・今のうちから、オーナーになってアパート経営を学んでおきたい

相続税を下げたり、賃料収入を活用して何かしら対策を講じたいときには、生前贈与を検討した方がよいでしょう。

その他、相続でいきなりオーナーになるよりも、親から経営イロハを教えてもらいながら実際にオーナーの立場になって責任を持って経営に携わることは大きな成長になるでしょう。

そもそも築古アパートを引き継ぎたいかどうか

相続か贈与、どちらが良いのか判断する前に、そもそもそのアパートを子が引き継ぎたいのかどうかを考えたほうがいいでしょう。

税金が安くなることばかりに意識を向けてしまうと、子が思わぬ負担を強いることがあります。

そこで、築古アパートを引き継ぐか手放すか判断するときのポイントについてお伝えします。

不動産調査をして問題点と解決方法とそのコストを把握する

アパートを調査してみましょう。

・賃貸借契約書の内容、更新の有無

・賃借人の属性、滞納者、迷惑/悪意のある賃借人の有無

・土地の測量の有無、境界点で隣地と争いがあるかどうか、越境物の有無

・建物の躯体、アスベストの有無、増改築の履歴

現地や役所で調査すると、問題を発見したりします。

軽微なものであれば解決も楽ですが、重大なものがある場合もあります。

問題を見つけたら、それらを書き出して、解決方法とその解決に必要なコストを把握します。

修繕履歴から将来必要そうな費用を予測する

これまでに修繕した項目と費用を確認しましょう。

建物は年々傷みますから、経過年数によって防水工事や配管の入れ換えなどします。

過去のデータを確認することで、これから5年、10年、20年先に必要なコストが分かります。

収入と支出のキャッシュフロー

まず、確定申告等で現時点の収入と支出を洗い出しましょう。

できる限り詳細がいいです。

収入は、号室ごとに賃料・管理費、自動販売機や太陽光売電の収入など

支出は、経常的な項目(管理会社への委託管理費、インターネット回線料、火災保険料など)と、突発的な項目(入退去時の原状回復、設備交換など)です。

これを、過去さかのぼれるところまで項目・数値を取り出しデータ化します。

過去と現時点のデータ化が揃ったら、将来のシミュレーションをつくります。

このときに、修繕履歴や不動産の問題解決コストを考慮します。

この3つの判断材料から、

今後もアパート経営の道筋が見えたからこのまま保有し続けよう

先々の負担を考えると生前に売却してしまったほうがよさそうだ

など、ざっくばらんに親と子で考えたほうがいいでしょう。

プロサーチ株式会社では、アパートの相続等に関する無料診断が可能です。

時価と評価を知りたい、相続するときに気を付けることはあるか、資産を組み換えたほうが良いのかなど、もっと詳しく知りたいなど、ちょっと質問したいという方はぜひこちらから無料診断をお試しください。

事例:築40年のアパート残されて子どもは本当に幸せ?

築古アパートの相続での事例をご紹介します。

相談者:和代さん(80歳)

相続人:長男(55歳)・長女(53歳)

財産:築古アパート2棟・賃貸併用マンション・預貯金

ご相談内容

・3年前にご主人を亡くし、その時に築40年の古アパート2棟(最寄り駅から徒歩20分)などを相続。

・不動産のことはご主人、相続後は管理会社がすべて行っており、管理や入居状況、修繕状況等の細かいことはさっぱりわからない状態。

さっそく和代さんから話を聞くと

『アパート2棟を管理してもらっている不動産会社から、屋根や外壁などの大規模リフォームで1000万円の提案を受けているの。

古いアパートだから子どもに引き継がせる前に綺麗にしてあげたいし。直せば、少しは空室も埋まると思うのよね。今、やった方がいいかしら?』とのこと。

さらに『顧問の税理士さんから概算で相続税は約11,400万円位かかり、現金だけでは納税できそうもないので、ゆくゆくは不動産を売るしかないと言われているの。けど…アパートは子どもたちに残してあげたいし、何かいい方法ないかしら?』との相談でした。

子どもたちが困らないようにしてあげたいという強い思いと古いアパート残さなきゃと思い悩んでいる様子がうかがえました。

提案と解決策

和代さんの話の要点はこのとおり。

②資産を子に残したい、迷惑かけたくない

③相続時に納税で困らないようにしてあげたい。

我々から『お子さんが、納税や資産のことで困らないようにしてあげたいのですね?』と確認すると、深くうなずいた和代さん。

続けて『では、お子さんは、築40年の古アパートを改修さえすれば、本当に困らなくなるのでしょうか?』と聞くと、和代さんはキョトンとして『私、主人から相続して当たり前のように子どもに引き継ぐものかと、綺麗にすれば子どもが喜ぶと思って…。そもそも古アパートは要らないって思っていたりするのかしら?』と、頬に手を当てたまま黙り込んでしまいました。

『お子さんたちは、何ておっしゃっていますか?』と質問すると

『聞いたことないわ』とつぶやきました。

『お一人で思い悩むよりも、お子さんの考えや気持ちを聞いてみることが大事ではないかと思いますが、いかがですか?』と尋ねると

『そうね、子どもが困らないようにと考えていたけど、そもそも、子どもがどう想っているか聞いてみるわ。大事なことね』

と、相続を受ける側の気持ちや想いを確認することの必要性を感じてもらえたようでした。

資産の残し方や納税については、その場でいくつかの方法は考えらましたが、和代さんご一家に合ったより良い提案をするためには、不動産含めた資産の現状把握とお子さんたちの考えや気持ちを確認することが必要とお伝えし、『個別ヒアリングと資産分析と対策レポート』の作成をお勧めしました。

後日レポート作成に関する正式依頼が届き、不動産調査や財産分析に着手しました。

レポートをよりご家族に沿ったものにするため、お子さんたちからも約1時間、個別にヒアリングを行いました。

ヒアリングの結果は以下の通り。

1.長男・長女共通

・空室も増え家賃収入も減り、補修修繕費が増える古アパートはあまり欲しくない。

できれば違う形が望ましい。

・借金をしてまで建て替えることはない。借金はいらない。

2.長男

母と同居している賃貸併用マンションを相続できればいい

3.長女

築古アパートではなく現金か都心のマンションのような管理が楽で比較的換金し易いものが良い。

個別ヒアリングの結果を踏まえ、当社提携税理士の協力のもと和代さんご一家オリジナルの提案レポートを作成し、ご依頼から3週間後、長男と長女も同席のもと、資産状況や相続に関すること今後の対策案などを報告しました。

提案内容の概要は次のとおり

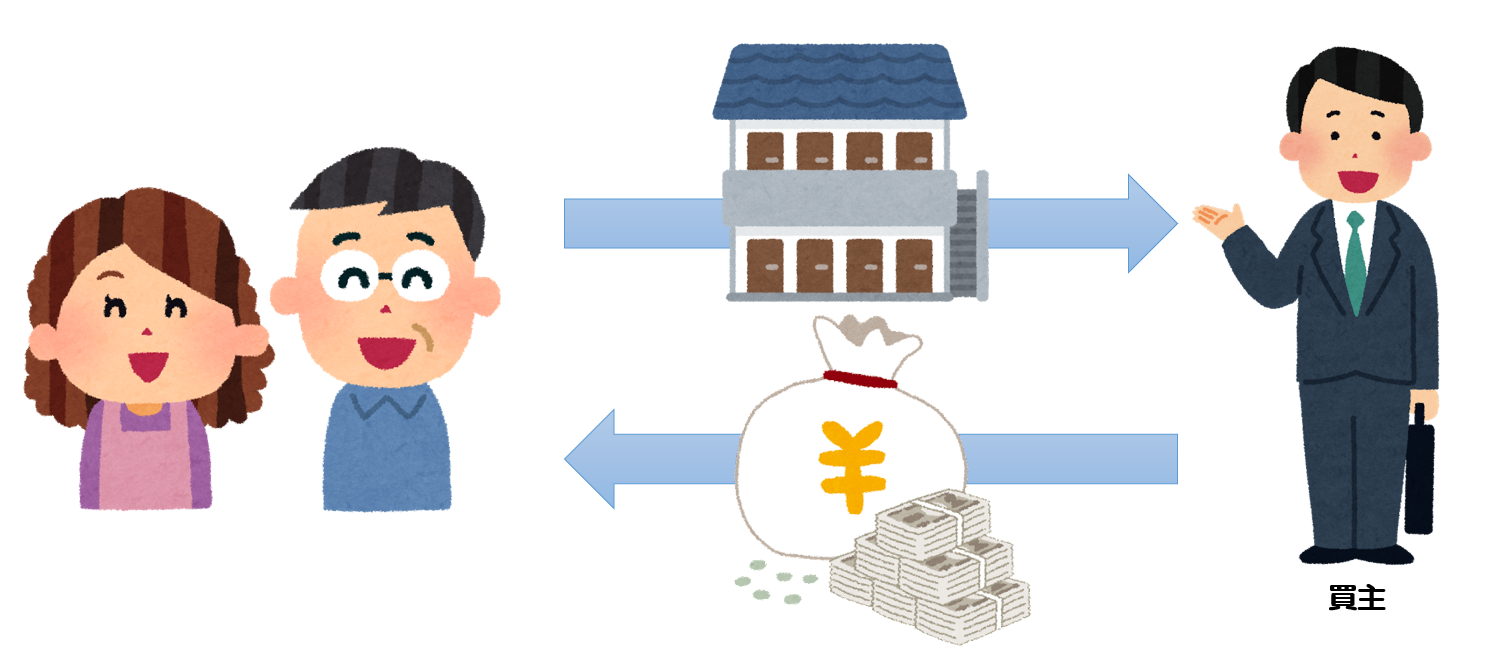

①現状のまま古アパート2棟を2億円で売却して組み換える

その代金で、最寄駅から徒歩5分以内の都内の高層分譲マンション2戸へ組み換える

(評価圧縮効果が高い)。

②生命保険へ各500万円ずつ1,000万円分加入する

①と②の対策を実行すると、

・相続税評価額

現状から▲1億4,000万円下がる

※築古アパート2棟で2億円を、分譲マンション2戸6,000万円に組み換え

・相続税

現状の約11,400万円から約5,400万円になった

つまり▲6,000万円安くなったということ。

※数値等は簡略で表記しています。貸付用小規模宅地の特例を適用しています。

対策を実行すると、現預金+生命保険金で相続税を納税することができるようになります。

そして、長男さんが賃貸併用マンションを、長女さんが区分マンション2戸を相続することで、希望通りの資産を相続することができるというプランです。

和代さん

『いまある資産を現状のままでなんとかしようと必死に考えていたけど、少し資産を変えるだけでこんなにも違う結果になるのね。本当は主人が残してくれたアパートを売ってしまうのは寂しいけど、子どもたちも納得しているみたいだし、私が悩んでいたことも一気に解消される内容だったわ。きっと主人がいてもこのようしていたかもしれない。松尾さん、この提案内容で進めていくことにしたわ。私たちにピッタリの提案をしてくれてありがとう。そして子どもたちの気持ちを聴くということに気付かせてくれてありがとう。』

古いアパート2棟の売却も無事完了し、長女さんはマンションのパンフレットを集めて、和代さんと楽しそうに検討をしていました。子どもに残すものを、子どもと一緒に、笑顔で選んでいる和代さんの姿を見て、お手伝いできて本当に良かったと思いました。

まとめ

今回のポイントは以下の通りです。

相続税の基礎控除額:3,000万円+(相続人の数×600万円)

贈与税の基礎控除額:年間110万円

・アパートを相続するときの遺産分割方法には(1)現物分割(2)代償分割(3)換価分割(4)共有分割 の4つがある。

・築古アパートの相続税を節税するには(1)空室対策を行い賃貸割合を上げる(2)借入金を増やし相続財産額を引き下げる という方法がある。

・生前贈与には暦年贈与と相続時精算課税制度があるが、それぞれにメリットと留意点がある。

・賃料収入が親の生活資金の場合や相続後に売却する予定がある場合には、築古アパートを相続した方がよく、親の財産が多く相続税を下げるために賃料収入を減らしたい場合や賃料収入で納税資金を貯めたい場合は、生前贈与したほうがよい。

・アパートを調査して、何か問題がないかやその解決方法やコストを把握したり、過去の修繕履歴、収入と支出を確認し、そのうえで「このまま保有」か「生前に売却」かなどを親子で考えることが重要。

築古アパートを親から子へ相続や贈与させるかというお話をしました。

これまでのご相談者様に共通することは、『子どもが困らないようにしてあげたい。子どもに喜んで欲しい』という親心があります。

相続対策や不動産活用を考えるということは、相続や税金、資産運用など多岐に渡り考えなければなりません。そして考えているうちに、いつのまにか税金を減らすことだけに目がいってしまい、本当の対策の目的を忘れてしまう方も少なくありません。

築古アパートの相続等で成功するには、検討することを先延ばしにせず、家族で話し一緒に取り組むことです。このときは、不動産と相続に詳しい不動産のプロに相談することがいいでしょう。

家族信託オンラインセミナー開催!

もし本人(親)が認知症になってしまったら、現預金の引き出しや、実家を売却するなどの行為が自由にできなくなるのはご存知でしたか?

例えば、親の預金口座での生活費の管理ができない、老人ホームへの入所金を確保するため 不動産を売却しようと思ってもできないなど、計画していた今後の生活に支障がでてしまうのです。

しかし、認知症になっても計画したとおり安心して財産管理ができ、そして子どもに資金面や財産管理などでの負担を軽くできる対策があります。

それが、「家族信託」です。

家族で財産を管理する「家族信託」という対策方法をこの機会にぜひ知ってほしいと思います。

< お伝えする内容 >

・家族信託とは何か?制度と仕組みを丁寧に解説!

・後見制度との違い ~メリットや留意点~

・実家や空き家、アパートなどの実例から家族信託を知る

・家族信託で財産管理に成功する家族/失敗する家族 ・・・など

< ぜひ聞いていただきたい方 >

・本人(親)が70歳以上で、体調面に不安がある方

・自分や家族のために財産管理をしっかり行っていきたい方

・財産管理をそろそろ子どもに任せたい(任せて欲しい)と思っている方

・相続対策を安心して確実に進めたい方

20歳のとき母方の祖父母を火事で亡くし、祖父祖母の相続では兄妹間の争族に発展。『またいつか』ではなく『すぐにでも』行動しなければならないことや、どれだけ仲の良い兄妹でも揉めることを痛感。会社の事業理念に『家族の物語をつむぐ』を掲げ、不動産等のモノだけではなく、親や子に対する想いや思い出などのコトも含め、家族が織りなしてきた物語(モノやコト)を親から子へと継承していくことこそが【真の相続】と考え、不動産相続のプロとして、お客様の気持ちを聴き、寄り添う姿に多くの顧客から評価を得ている。

20歳のとき母方の祖父母を火事で亡くし、祖父祖母の相続では兄妹間の争族に発展。『またいつか』ではなく『すぐにでも』行動しなければならないことや、どれだけ仲の良い兄妹でも揉めることを痛感。会社の事業理念に『家族の物語をつむぐ』を掲げ、不動産等のモノだけではなく、親や子に対する想いや思い出などのコトも含め、家族が織りなしてきた物語(モノやコト)を親から子へと継承していくことこそが【真の相続】と考え、不動産相続のプロとして、お客様の気持ちを聴き、寄り添う姿に多くの顧客から評価を得ている。現在は全国から寄せられる相続に関する相談の解決に尽力しながら、家族信託の提案や、相続問題解決のヒントをメルマガ・セミナーなどで情報を発信している。