既に建物がある土地でも広大地評価の適用ができるのか?

弊社のお客様で相続が発生し、相続税申告に向けて、ある税理士事務所に不動産の相続税評価をお願いしたときの話です。

出てきた不動産の相続税評価額一覧表を見て、私が一番目についたのは、既に老人ホームで活用している土地の評価額でした。

老人ホームの敷地面積は約1,200㎡(約363坪)、路線価が30万円/㎡、老人ホームの土地(以下、「対象地」といいます)の相続税評価額だけで1200㎡×30万円/㎡×0.79(貸家建付地)=2億8,440万円です。

お客様の相続税率が50%とした場合、対象地にかかる相続税だけでも2億8,440万円×50%=1億4,220万円となります。・・・①

これはあまりにも税額負担が大きいため、何か土地の評価を下げる方法がないかと、税理士さんと一緒に過去の申告事例などを調べていたところ、もしかしたら対象地でも「広大地」の評価が使えるのではないかということになりました。

「広大地」の評価とは?

ちなみにこの「広大地」の評価というものはみなさんご存知でしょうか?

簡単に言うと、開発に許可を要する500㎡以上の土地(東京都の場合)を評価する際に、もしも開発行為において公共公益的施設用地(≒開発道路など)の負担が必要と認められるものについては、その土地の評価額を約半分で評価することができるというもので、地主さんのように大きな土地を所有している人にとっては、非常に相続税の減額効果が高い評価方法です。

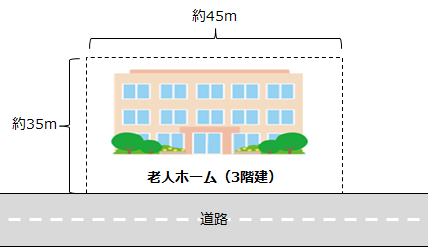

通常、更地で500㎡以上あり、周辺が戸建住宅の多い低層住宅エリアであれば「広大地」評価を適用できることが多いのですが、対象地については、第一種低層住居専用地域にあるものの、既に土地の上には老人ホーム(3階建て)が建築されており、土地全体での有効利用がされている状態です。果たしてこの状況でも「広大地」の評価が適用になるのでしょうか。

ちなみに国税庁のホームページではこのような記載があります。

「広大地とは、その地域における標準的な宅地の地積に比して著しく地積が広大な宅地で、都市計画法第4条第12項に規定する開発行為を行うとした場合に公共公益的施設用地の負担が必要と認められるものをいいます。ただし、大規模工場用地に該当するもの及び中高層の集合住宅等の敷地用地に適しているものは除きます。」(国税庁ホームページ 「No.4610 広大地の評価」より抜粋)

この文章を見る限りだと、その土地の最有効利用がマンション等とされる場合は、広大な土地だったとしても広大地評価が適用できないように読み取れます。

そこで今回、私達が論点として考えたのは、対象地にとって「老人ホーム」が本当にその敷地用地に最も適しているものなのかどうかということです。

もしもこの土地で広大地評価が適用出来ると・・・

1200㎡×30万円/㎡×0.79(貸家建付地)×0.54(広大地補正率)≒1億5,358万円

相続税率が50%でしたので、この土地にかかる相続税は

1億5,358万円×50%=7,679万円・・・②

なんと「広大地」評価が適用できると相続税の減額効果(①-②)は6,541万円にもなるのです。

そこで、お客様とも相談し、多少の調査費用を掛けてでも、広大地評価の得意な不動産鑑定士の力を借りて、対象地で「広大地」評価が適用となるための方法を具体的に検討することにしました。

対象地の最有効利用方法は何か?

広大地評価の得意な不動産鑑定士が行った調査結果をまとめると・・・

・対象地は第1種低層住居地域内であり、周辺地域の標準的使用は戸建住宅である

・周辺環境の同規模程度の土地利用状況を調査した結果、戸建てによる開発が継続的に行われている

・一個人が一般住宅として、対象地を購入することは、土地の規模・取引総額から考えると可能性は極めて少ないので、対象地が一宅地の住宅地とは考えられにくい

・3階建て老人ホームは、土地の所有者が建設をして、事業者に賃貸をしているものであるため、土地に対する投資が不要である。最低限建物に対する投下資本を回収できれば事業として成り立つため、合理的な市場で対象地が売却されることを想定した場合、土地から購入して老人ホームを建てることは期待収益の観点からすると経済合理性に反しているので最有効使用とはならない。

こうしたことから、対象地の最有効利用方法は標準的な土地の大きさに区画割りをした上での戸建住宅であるといえることがわかりました。

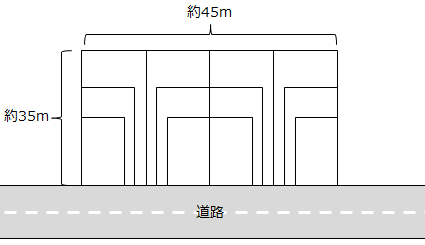

次に戸建分譲として開発を行う場合に、開発道路の負担が必要かどうかというのが論点になります。対象地は間口が45m、奥行きが35m以上ある土地であることから、開発道路を入れなくても区画割りをすること自体は可能となります。

しかしながら、このような区画の割り方だと建物やカースペース等の配置計画が難しく、分譲住宅としての商品価値が下がります。特に奥まった土地は販売価格が相場よりも大きく下がることになります。実際、近隣で直近3年以内に行われた同じ規模程度の土地での戸建分譲事例を開発登録簿で確認してみても、このような区画割りをしているところは見られません。

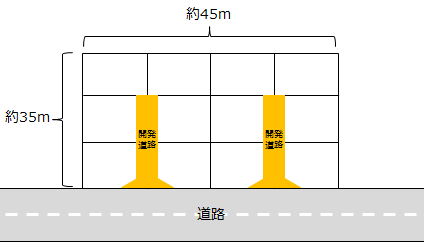

対象地を経済的かつ最も合理的に戸建分譲をするためには、やはり上記のような開発道路が必要であり、そのための潰れ地が発生することが考えられます。このような観点を総合して判断し、調査結果を添付の上、対象地を「広大地」の評価で申告することをお客様とも相談し決断しました。これから申告ですので、まだ結論は出ていませんが、果たしてその結果はどうなるのでしょう。

遺産相続コンシェルジュからのアドバイス

国税庁のホームページ上では、中高層の集合住宅等が適している土地については「広大地」評価が適用にならないという記述があります。しかし、今回のケースでは老人ホームですが、本当にその土地にとって「最有効利用方法」なのかどうかの検証を行うことで「広大地」評価が適用できる可能性もあります。ですので、広大な土地の場合は、既に土地上にマンション等の建物が建築されていたとしても、周辺状況によっては、すぐにあきらめる必要はないかもしれません。ただし、相続税申告は自己申告制ですので、後から税務署に否認されるリスクもゼロではありません。もしも否認された場合は、広大地評価適用前の評価で税額を再計算することになったり、過少申告と見なされた場合には追徴課税が課されるリスクもあります。今回のケースについては、検証の結果、否認されるリスクが極めて低いと判断したことに加え、広大地の評価減による節税効果もかなり大きいため、そのリスクがあることも事前にお客様に説明をし、理解をして頂いた上での申告を決断致しました。相続税申告はお客様にとって一生のうちに何度もあるものではありません。「広大地」評価に限らず、特に不動産についてはあらゆる角度から見ることで、大きく評価額が引き下げられることもあります。そのためにはそれぞれに特化した専門家の力が必要なときもあるでしょう。そのような専門家をアレンジすることもできますので、困ったときはいつでもプロサーチにご相談ください。(記:髙橋大樹)