相続税の節税効果は最初だけ?「借金してアパ―ト経営」の相続税対策効果を徹底検証

アパートを建てて相続税の節税対策をしたいけど、対策実行してからいつまで節税効果が続くのか気になりませんか?

「相続税は節税できたけど、利息の支払額が節税額を上回ってしまった」となると、何のためにアパートを買ったのかわかりませんよね。

本記事では、アパートローンを利用してアパートを建てた場合、購入から10年、20年、30年と年数が経過していったとき、相続税対策効果はどのように変わっていくのかを検証していきます。

筆者がこれまでに5,000件以上の相続や不動産の相談をうけてきた実績から、長期の相続対策を練るときに必要な視点も解説します。

大事な資産を減らさないための相続対策のヒントになると思います。

本記事のポイントは以下のとおりです。

・借入れをして購入するアパートの「本当の相続税の対策効果」は節税額と支払利息の差額である。

・長期の相続対策を考えるうえで大切なのは「アパート経営にかかるコスト」と「キャッシュフロー」

関連記事

相続税策でアパート建築して失敗する前に、知っておきたい相続対策3つのステップ

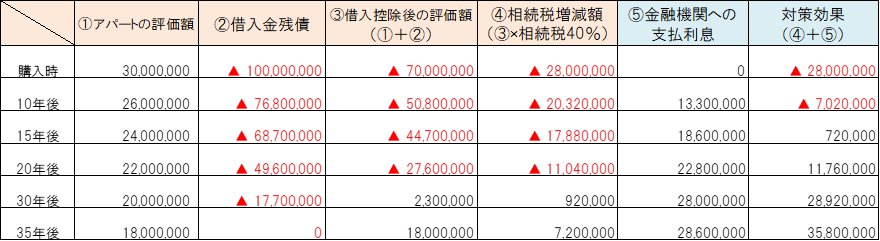

借り入れによるアパート購入の相続税節税効果と支払利息の推移

借入れをしてアパートを購入するという相続税の節税対策は、その効果も大きく分かりやすいのでとても魅力にみえます。

ただし、その効果が最も発揮されるのはアパートローンを組み物件を購入した瞬間です。

購入10年後、20年後、30年後も同様の節税効果を得られるわけではなく、徐々に効果は薄れていきます。

さらに、借入れをしているので当然利息も生じます。

そのため、アパート購入から月日が経つほど節税額と累計支払利息額に差がなくなり、いずれ逆転します。

それでは検証してみます。

・金融機関から1億円を借り入れ、価格1億円のアパートを購入

・アパートの相続税評価額を3,200万円

・借入金利1.5%、35年ローン

・相続税率40%

・アパートの評価額は、5年ごとに約6%ずつ減少すると仮定

④の相続税増減額は、アパート購入することで資産全体での相続税をどれだけ減らせるのか(▲)又は増えるのかを表しています。

購入10年後の④▲2,032万円で考えてみます。

(例)母の遺産総額4億円で相続人子2名の場合、相続税は1億920万円。

母が借入れしてアパート購入対策し10年後に相続発生。

⇒1億920万円−④2,032万円=8,888万円が対策後の相続税となります。

・30年後はアパート評価額の方が借入金残債よりも高く、相続税92万を支払うので、借入金してのアパート相続税対策効果はなくなる。

相続税をどれだけ安くできるか“だけ”を見れば、購入後20年までは相続税を1,100万円も抑えることができています。

しかし、国に支払う相続税1,100万円を減らすために、金融機関に利息2,280万円を払ってきています。

借入金をして購入するアパートの「本当の相続税の対策効果」は、節税額と支払利息の差額と見たほうが良いのではないでしょうか。

関連記事

相続税はいくら減らせる?タワーマンション節税のカラクリと見逃しがちな注意点

長期の相続対策を練るときに必要な2つの視点

上記の表は1億円借りてアパート購入した場合の「相続税節税効果」と「支払利息」の関係を表したものですが、忘れてはいけないのが「アパートを購入している」ということです。

上記の表のように購入後のアパート評価額と借入金残債に関する年経過ごとのシミュレートをして、対策効果が薄まるタイミングを確認し、アパートを売却して新たに購入するという出口戦略を立てることが必要となるでしょう。

(例)

相続税節税のために65歳で借入れしてアパート購入する場合

⇒20年後以降には節税効果が薄くなっていくので、85歳目途にアパートを売却(又は売却せず追加)し、借入金をしてアパートを購入して相続税対策することで節税効果を再び得ることができます。このような“出口戦略”が、親の長期にわたる相続税対策には必要です。

この長期の相続対策を考える際に必要な視点が2つあります。

1)トータルコスト

購入や売却時の諸経費などのコスト面を考慮してシミュレートすることが必要です。

相続税を抑えてより多くの財産を残すことが目的にもかかわらず、相続税の節税はできたが、多くのコストを支払いすぎて残す資産が減ったのでは意味がありません。

2)キャッシュフロー

賃料収支が赤字続きで、借入金返済や修繕費捻出などにより他財産に影響が出ることは健全ではありません。

上記1のとおりコストばかりかかり、対策上ではなく純粋に資産が減るというマイナス要因になり得ます。

そして、賃料収支が悪くなると、売却価格が下がります。

(例)

購入時 賃料収入600万円(購入価格1億円 借入金1億円 新築利回り6%)

15年後 賃料収入500万円(借入金4,960万円 中古利回り9% 売却価格4,500万円)

建物構造、築年数や収入によって売却価格が変わります。上記のように賃料収入が下がると、売却するには、460万円を売る人が追加で支払うことが必要です(借入金4,960万円−売却価格4,500万円=460万円)。

仲介手数料や収入印紙の負担(約160万円)も合わせるとおよそ620万円もの出費です。

相続税の節税だけを考えるのではなく、その後のアパート経営で収支を維持、又は上げる努力をしないと収入が下がります。その結果、相続税対策で税金は抑えたが、売却で大きな損失になれば何のために対策したのか分かりません。

このようにトータルコスト、キャッシュフローを把握することで、アパートを売却して組み換えるタイミングや、アパート収支をどのくらい維持すべきかなどの“相続税対策での出口戦略”の具体的な計画を立てられます。

関連記事

だからあなたの家は相続でもめる!相続専門家が教えてくれない不動産相続対策5つのポイント

まとめ

本記事のポイントは以下のとおりです。

・借入れをして購入するアパートの「本当の相続税の対策効果」は節税額と支払利息の差額である。

・長期の相続対策を考えるうえで大切なのは「アパート経営にかかるコスト」と「キャッシュフロー」

不動産会社や金融機関は、アパートなどの不動産を活用した相続税対策は、『相続税がこれだけ減ります』という側面だけを押し出して提案してきます。

相続税は減りますが、本記事でお伝えしたようなコストやキャッシュフロー、売却想定価格などをしっかりと把握し、相続税は安くなったけど支払いコストのせいで資産が大きく減ったとならないように計画していくことがとても大切です。

2021年3月16日(火)18:00

不動産相続オンラインセミナー開催!

あなたは不動産の相続に関してこのようなことを考えていませんか?

・我が家に限って揉めることなんて、絶対にない。

・不動産の相続対策としてはアパート建築などの節税対策を考えておけば十分だ。

・何も言わなくても、父はきっと何かしらの相続対策をとってくれているはずだ。

・他の兄妹は、私に親の財産管理を任せてくれるはずだ。

もしこのような考え方をされているのであれば、いますぐ考えを直しましょう!

ちゃんとした現状把握を行ったうえで相続対策を行えば、この考えではなくなり、親が生きているうちに親とともに円滑な相続対策を実現することができるようになります。

単に不動産の節税対策を行うためにアパートを建築するといった、巷に溢れる不動産節税のノウハウではなく、何をすべきか整理ができ、そして、解決すべき問題や希望を叶えるためにすべきことを家族で共有できる、5000件超のお客様の相談事例から導き出した、プロサーチ流の不動産相続対策の方法をお伝えします。

【お伝えする内容(予定)】

・円満相続対策の5つのポイント

・失敗事例1:空き家状態の実家が売れず、820万円も税金等の負担が増えてしまった。

・失敗事例2:不動産の価値半減⁉ 納税のため切り売りして窮地に追い込まれた地主

・「自分の財産への意識と傾向」から見る現状把握の実態

・やって知ろう!あなたの「財産把握レベルチェックシート」

・収入を倍に!親と兄弟妹3人が叶えた相続対策と進め方

・相続対策を検討する際に知っておきたい専門家選びのポイント

20歳のとき母方の祖父母を火事で亡くし、祖父祖母の相続では兄妹間の争族に発展。『またいつか』ではなく『すぐにでも』行動しなければならないことや、どれだけ仲の良い兄妹でも揉めることを痛感。会社の事業理念に『家族の物語をつむぐ』を掲げ、不動産等のモノだけではなく、親や子に対する想いや思い出などのコトも含め、家族が織りなしてきた物語(モノやコト)を親から子へと継承していくことこそが【真の相続】と考え、不動産相続のプロとして、お客様の気持ちを聴き、寄り添う姿に多くの顧客から評価を得ている。

20歳のとき母方の祖父母を火事で亡くし、祖父祖母の相続では兄妹間の争族に発展。『またいつか』ではなく『すぐにでも』行動しなければならないことや、どれだけ仲の良い兄妹でも揉めることを痛感。会社の事業理念に『家族の物語をつむぐ』を掲げ、不動産等のモノだけではなく、親や子に対する想いや思い出などのコトも含め、家族が織りなしてきた物語(モノやコト)を親から子へと継承していくことこそが【真の相続】と考え、不動産相続のプロとして、お客様の気持ちを聴き、寄り添う姿に多くの顧客から評価を得ている。現在は全国から寄せられる相続に関する相談の解決に尽力しながら、家族信託の提案や、相続問題解決のヒントをメルマガ・セミナーなどで情報を発信している。