一軒家を子どもでどう分ける?親が住んでいる自宅の相続方法4つを詳しく解説

更新 2024.11.20

実家を相続するとき、相続人同士で誰が実家を相続するのか話し合いをすることになります。

誰かが住むのか、売却するのか、賃貸するのか、相続人みんなの意見が同じであれば苦労はありませんが、もし意見が合わなければ、どのように実家を分ければいいのでしょうか。

また、相続争いにならないために、実家の相続の話し合いは相続の前後どちらのタイミングですればよいでしょうか。

私どもの経験上から、相続前から話し合いを進めておくことを推奨しています。

実家はまだ親の所有物であり、相続人たちの所有物ではないので、冷静に物事を考えられること、税務上の特例を受けられる可能性が高くなるためです。

本記事では、実家の相続で押さえておきたいポイントや、分割方法、気をつけるべき点についてお伝えします。

親は元気だけど、実家の分割について悩んでいる方や、すでに相続が起きているけど実家についてこれから話し合いをするといった方に、実家の分け方など参考になる内容です。

今回のポイントは以下の通りです。

・実家の分け方は、土地分割、代償金、全部売却、共有して賃貸等する、大きく4つある。

・実家を相続するときに気を付けたいのは、共有名義で相続(将来の争いの火種に)、障がいのある相続人(財産管理が難しい)、高齢の方が相続するとき(認知症による財産凍結)という場合で、それぞれ対策を講じることが重要。

実家の相続税とは

実家を相続するとき、相続税がかかるのかどうかが気になりますよね。分け方の話の前に、実家の相続税評価額を把握することから始めていきます。

すぐに計算できる方法をお伝えしますので、ぜひやってみてください。なお、相続税の申告等をするときにはこの方法はお勧めしません、あくまで概算額の把握です。

実家等の不動産は土地と建物を別々に評価する

実家等の不動産は、土地と建物は別々に評価して合計額を出します。それぞれ評価額の求め方が異なるので、みていきましょう。

土地の評価方法

土地は、「路線価」で求める場合と「倍率」で求める場合の2つあります。

国税庁が毎年7月に発表している「路線価」が付されている土地は、路線価を採用します。路線価が付されていない土地は倍率方式を採用します。

■「路線価方式」による評価方法の基礎

路線価が付されている土地は、路線価×土地面積で相続税評価額を求めます。

この他、土地の形状なども考慮するのですが、簡易的に把握したい場合はこれで十分です。

弊社プロサーチの事務所がある土地で計算してみます。

前提条件として、土地は100㎡とします。

住所は、東京都千代田区九段北4丁目3番26号です。路線価図をみると、1,660Cとあります。この数字は1㎡当りの価格で、単位は千円です。

1,660千円/㎡ですから、1円単位で表すと1,660,000円/㎡ですね。

相続税評価額を計算すると、弊社事務所がある土地は

土地面積100㎡×1,660,000円/㎡=166,000,000円

となります。

1,660Cの「C」とはこの場所の借地権割合を示したものです。上記の路線価図にCは70%とありますよね。

もし、弊社オフィスがあるビルが地主さんから借りている土地(借地と言います)に建っている場合は、相続税評価額の計算に70%(C)を乗じることになり、

166,000,000円×借地権割合70%=116,200,000円

となります。

自分の土地に家を建てている場合の相続税評価額は、166,000,000円(自用地)

土地を借りて家を建てている場合の相続税評価額は、116,200,000円(借地権)

実家の土地が親名義か、地主から借りているかで土地の相続税評価額は変わります。

ご自身の土地の相続税評価額を計算したい場合は、「路線価ってなに?相続の前におさえておきたい路線価の基本と2つのポイント」に詳しく書いてありますのでご覧ください。

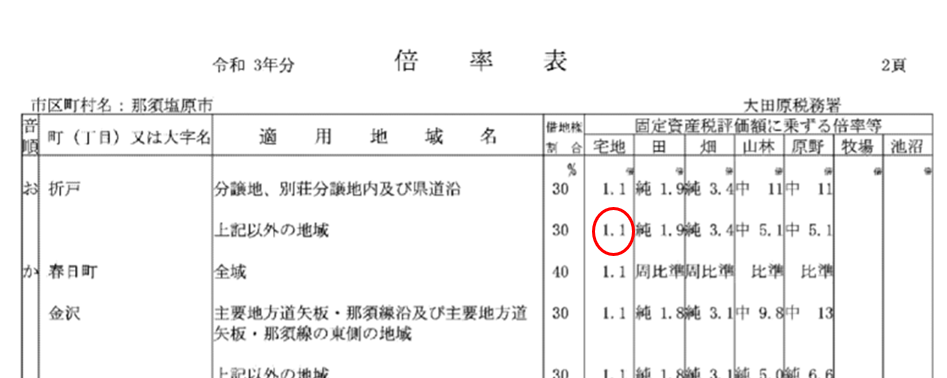

■「倍率方式」による評価方法の基礎

路線価が付されていない土地は、固定資産税評価額×倍率で求めます。

固定資産税評価額は、毎年お手元に届く固定資産税納付書に綴られている課税明細書に記載があります。「価格」や「評価額」と書かれているところです。

倍率の調べ方は、

国税庁 路線価図・評価倍率表HP ⇒ 調べたい地域 ⇒ 評価倍率表(一般の土地等要用) ⇒ 調べたい市区町村をクリックすると、下図のような倍率表を確認できます。

こちらは那須塩原市の倍率表です。

例として、折戸の「分譲地、別荘分譲地内及び県道沿」以外の地域に宅地を所有している場合で相続税評価額を求めてみます。

仮に、固定資産税評価額が1,000,000円とします。

宅地の縦列に『1.1』と書いてありますよね。

この計算式に当てはめてみると

固定資産税評価額1,000,000円×倍率1.1=相続税評価額1,100,000円

路線価が付されていない場合はこのように相続税評価額を求めます。

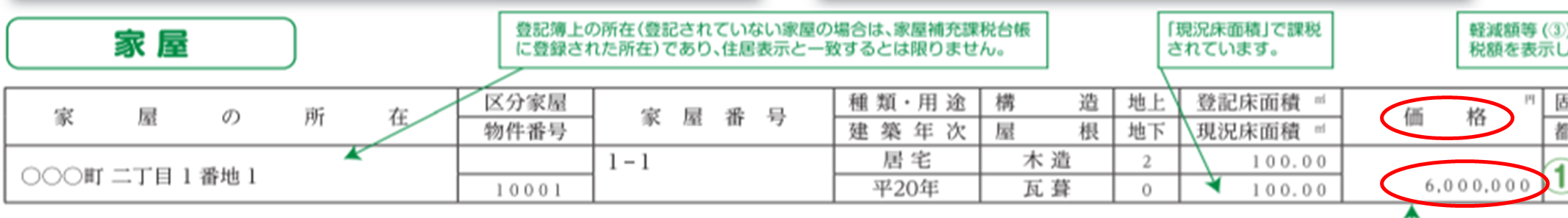

建物の評価方法

実家の建物は、固定資産税評価額をそのまま使います。

※土地や建物をお持ちの方へ(東京都主税局)より抜粋

こちらは東京都23区の固定資産税納付書の課税明細書のサンプルです。赤丸で示した「価格」の6,000,000円が相続税評価額となります。

相続税を計算するための土地と建物の評価方法をお伝えしました。少しの時間で計算できますから、ぜひやってみてください。

留意点は、これらはあくまでも相続税を計算するための自宅の評価額であるということです。実際に売れる価格ではありませんので気を付けてください。

もし、自宅の売買価格を知りたい方で、不動産会社に聞くほどでもないんだよな、という方は、相続不動産の高額査定に要注意!自分で時価を判断するための3つの方法をご覧ください。

法定相続人が誰なのか把握する

相続人を把握することはとても重要です。たとえば、遺産分割協議では相続人全員の合意が必要であったり、相続税の基礎控除を計算するときに相続人の数が必要だったりします。

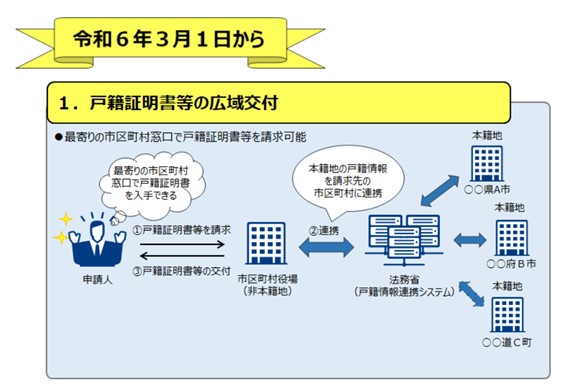

被相続人の方の出生から死亡までの、戸籍全部事項証明書や改製原戸籍謄本、戸籍の附票、除籍謄本などの書類を取得して調べます。このとき、相続人のものも取得します。

引越しなどを繰り返していたりすると、書類を取るだけでも一苦労です。1つでも不足があるとだめなので、できれば相続に詳しい司法書士等の専門家にお願いすることがいいでしょう。

2024年3月1日より、親や配偶者、子や孫の戸籍取得が最寄りの市区町村窓口で入手できるようになりました。

これまでは本籍地で申請する必要がありましたので、とても簡単になりましたね。

https://www.moj.go.jp/MINJI/minji04_00082.html(法務省ホームページ)

※上記イラストは、法務省ホームページから切り取りしたものです。

相続税がかからない非課税枠

相続税がかかるかどうかは、相続財産の総額が基礎控除以内かどうかで判断します。

基礎控除の求め方はシンプルです。

相続人が2名 3,000万円+(600万円×2)=4,200万円

相続人が3名 3,000万円+(600万円×3)=4,800万円

4名だと5,400万円、5名だと6,000万円・・・と相続人の数によって変わります。

たとえば、相続人が3名で、相続財産が実家(3,000万円)と現預金1,000万円の合計4,000万円とします。このとき相続税はかかるでしょうか。

このご家庭の基礎控除は、相続人が3人ですから4,800万円です。よって、基礎控除の範囲内のため相続税はかからないことになります。

逆に、相続人が3名で、相続財産が実家(3,000万円)と現預金3,000万円の合計6,000万円とします。このときは基礎控除4,800万円を超えますから、6,000万円から基礎控除4,800万円を引いた1,200万円に対して相続税がかかります。

実家の相続方法は4つ

実家を相続するとき大きく4つの方法があります。迷っている方はぜひ参考にしてみてください。

土地を分筆して相続する

一つの土地を2つ以上に分けて(分筆と言います)、相続人がそれぞれ単独で土地を相続する方法です。共有は嫌だな、実家の土地が欲しいというときに検討します。

たとえば、相続人が2人(長男と次男)いるときは、以下のように土地を2つに分筆します。そして、長男がA土地、次男がB土地を単独で相続することができます。

POINT1:分筆後の土地が建築できるかどうか確認する

土地の間口が2m以上かどうか、最低敷地面積以上かどうかなどを満たす必要があります。

最低敷地面積とは、土地を分筆するとき最低○○㎡以上としなさいと地方自治体ごとに決めているもので、この面積以下で土地を分筆してしまうと建築できなくなります。

POINT2:分筆した後の土地の評価額を事前にチェックする

土地の評価額は、土地の間口や奥行、角地かどうかなどで変わります。分筆した土地面積が同じだとしても、評価額が変わるということです。

土地の評価額を同等にするのか、4:6などとするのか、よく検討したうえ土地を分割するようにしましょう。

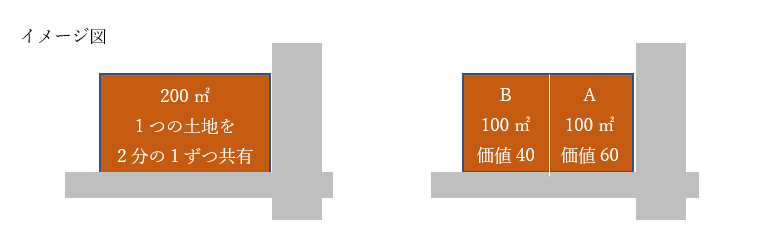

【例】

実家の土地が200㎡あり、分筆は後回しにして2分の1ずつ相続したとします。

相続の手続きが落ち着いたころにAとBの2つに100㎡ずつ分筆しましたが、それぞれの土地の評価額がAは角地のため60、Bは角地ではないので40となりました。

本来、2分の1ずつ相続したのですから、土地の評価額が50:50にならなければいけません。

このケースでは、BがAに対して贈与したことになりAに贈与税がかかることがあります

POINT3:土地の測量は生前に済ませておく

土地を分筆するとき、必ず土地境界確定をする必要があります。

土地境界確定とは、隣地の方と立ち会って、土地の境界点を決める作業のことをいいます。

出来る限り生前に済ませておくことが良いでしょう。

なぜなら、境界確定は想定より時間がかかる場合があるからです。

隣人の不在が続いてなかなか会えない、仲が悪い、境界点で揉める、などの理由により土地の境界確定作業が終わらないといったことはよくあります。

この作業が終わらなければ土地の分筆ができません。ということは、相続税の申告までに遺産分割協議書どおりの土地分割が間に合わず、分筆が終わらなければいつまでも共有状態が続いてしまいます。

なので、親が生前のうちに早めから測量をしておいたほうがよいのです。

時間がかかることを想定し、測量をしてくれる土地家屋調査士さんと相談し、いまのうちから進めることを推奨します。

土地を分筆して相続するときはこれらのポイントに気を付けて進めてくださいね。

代償金を使って相続する

実家の土地を特定の相続人Aのみが相続する代わりに、その他の相続人に対して相続人Aがお金(代償金)で支払う方法です。

たとえば、相続人がA、B、Cで、相続財産が実家5,000万円+現預金1,000万円で合計6,000万円とします。

法定相続分は、6,000万円÷3人=2,000万円ずつですね。

しかし、仮にこのように分けるとします。

相続人A 実家5,000万円

相続人BとC それぞれ現預金500万円

Aは法定相続分よりも3,000万円多くもらっています。

BとCは、法定相続分より▲1,500万円ずつ少なくなっています。

これではBとCは納得できませんね。のような場合は、AはBとCに対して1,500万円ずつ代償金として渡します。

Aは、実家5,000万円−代償金合計▲3,000万円=2,000万円

Bは、現預金500万円+代償金1,500万円=2,000万円

Cは、現預金500万円+代償金1,500万円=2,000万円

実家に住み続けたい相続人がいる場合や、同居していた相続人が相続することで相続税

安くなる税制上のメリットを使いたいときによく使われています。

留意点は、実家の価格を相続税評価額とするのか、時価とするのかです。

相続税評価額と時価は違うことが大半ですから、時価で分けたいときは、不動産会社の査定や相続不動産の高額査定に要注意!自分で時価を判断するための3つの方法から時価を把握してみてくださいね。

売却した代金で相続する

相続人が誰も実家を使う予定がないなどの場合、実家を売却してその売買代金で分ける方

法です。

一旦、実家を相続人が共有で相続し、共有者全員(相続人全員)で売却します。とてもシンプルな方法ですね。

経済的なメリットを受けられるケースもあります。

親が一人暮らしで相続が発生し、その実家を売却するときに、価格1億円以内、昭和56年5月31日以前の建物などの一定要件を満たしていれば、相続空き家の3,000万円特別控除を使うことができます。

これは譲渡した時の税金を安くできる税制上の特例です。最大で600万円ほど手取りが変わるので、知っておいた方が良い特例です。しかも、共有者(相続人)一人当たり3,000万円ですから、売却するときは共有したほうがいいかも知れませんね。

詳しくは「早めの相続対策で相続税節税!不動産売却に使える2つの特例をわかりやすく解説」をご覧ください。

共有で相続し賃貸等する

実家を売却したくない、実家の方針はゆっくり考えたいなど、取り敢えず相続人で共有するする方法です。

共有で相続した後は、空き家のまま維持管理するケースもあれば、賃貸して収益を得ている方もいます。

実家の相続の注意点と対策

実家の相続の方法をご紹介しました。続いては、実家相続のときに気を付けて欲しいことを3つお伝えします。

共有名義は将来の紛争リスクが発生する可能性がある

実家を共有で相続すると、いわゆる共有問題として紛争になることがあります。

■実家の持ち方の方針で意見が割れた。

売りたい、住みたい、貸したいといったように意見が割れたときに問題が起こります。たとえば、実家の持分を知らない間に第三者に売却されるなどです。

■共有者の一人が住みだしたが、他の共有者に賃料等を支払わない

■共有者の一人でも意思判断能力が喪失(認知症等)すると、売却や賃貸などをすることができなくなる。

対応策は、共有者の一人を代表者と決めて、その人に実家のことをすべて託す方法があり、意見割れによる塩漬けや意思判断能力喪失時の問題が軽減されます。

その方法とは家族信託という制度です。一度は耳にしたことがあるかもしれませんが、詳しく知りたい方は、「家族信託ってなに?概要や仕組みをわかりやすくイラスト解説!」で確認してください。

その他、共有状態で出来ることや、問題点、その他の対応策を知りたい方は「相続した不動産を共有名義にすると価値半減?!共有不動産をめぐるトラブル回避策!」をご覧ください。

高齢者や障がいがある子が相続すると財産管理できない

実家を相続する相続人が、高齢者や障がいをもっていて、意思判断能力に心配があるとき、財産管理面で第三者の手を借りなければならないことがあります。

日頃の清掃や修繕などの維持管理や、売却や賃貸するときです。

このようなことを想定し、今のうちから対策を講じておくことが必要でしょう。先ほどの家族信託も一つの手段ですし、成年後見制度の利用も考えておいた方が良いです。

特に家族信託や任意後見制度は、親が元気なうち、相続人が元気なうちにしかできませんから、早め早めに進めていきましょう。

私物の整理は、時間も費用もかかり大変

実家のご相続の手伝いをしていると、親の私物をどうするかで困っている方が多いです。

■捨てるものと、相続人で分けるものを仕分ける

着物や骨とう品など、価値がイマイチ分かりにくい私物の仕分けが特に大変です。

■私物の撤去や処分に費用が掛かる

遺品整理処分のプロに依頼すると、建物100㎡くらい広さのご実家で、布団や服などが

そのままですと費用は100万円~くらいかかるでしょう。

ゆっくり整理して、ごみの処分場に直接持参すれば費用を抑えることは可能です。ただし、実家と処分場を何回も往復したり、車に詰め込んだりと運搬するための労力は相当です。

もし、売却することになり、良い買い手が見つかるなどで、売却を急ぐとなるとゆっくりもしていられません。

実家の私物の撤去処分を安く抑える場合は、親の生前から、不要なものは処分場に持ち込むなど進めていくといいでしょう。

プロサーチ株式会社では、実家の相続の分け方などの無料診断が可能です。

実家の評価額や時価、どのような分け方がいいのか、など気になる方はぜひこちらから無料診断をお試しください。

まとめ

今回のポイントは以下の通りです。

・実家の分け方は、土地分割、代償金、全部売却、共有して賃貸等する、大きく4つある。

・実家を相続するときに気を付けたいのは、共有名義で相続(将来の争いの火種に)、障がいのある相続人(財産管理が難しい)、高齢の方が相続するとき(認知症による財産凍結)という場合で、それぞれ対策を講じることが重要。

実家の相続の方法などを紹介しました。相続人の間の話し合いでスムーズに決まることもあれば、意見が合わないなどで揉めることもあります。

親が元気なうちに、土地の測量を済ませておく、相続人間で実家の方針について話し合いをしておくなど準備を進めることが、実家相続を揉めずスムーズに進めるためのポイントです。

実家相続のことで相談したい方は、相続と不動産に詳しい専門家に相談することをお勧めします。

20歳のとき母方の祖父母を火事で亡くし、祖父祖母の相続では兄妹間の争族に発展。『またいつか』ではなく『すぐにでも』行動しなければならないことや、どれだけ仲の良い兄妹でも揉めることを痛感。会社の事業理念に『家族の物語をつむぐ』を掲げ、不動産等のモノだけではなく、親や子に対する想いや思い出などのコトも含め、家族が織りなしてきた物語(モノやコト)を親から子へと継承していくことこそが【真の相続】と考え、不動産相続のプロとして、お客様の気持ちを聴き、寄り添う姿に多くの顧客から評価を得ている。

20歳のとき母方の祖父母を火事で亡くし、祖父祖母の相続では兄妹間の争族に発展。『またいつか』ではなく『すぐにでも』行動しなければならないことや、どれだけ仲の良い兄妹でも揉めることを痛感。会社の事業理念に『家族の物語をつむぐ』を掲げ、不動産等のモノだけではなく、親や子に対する想いや思い出などのコトも含め、家族が織りなしてきた物語(モノやコト)を親から子へと継承していくことこそが【真の相続】と考え、不動産相続のプロとして、お客様の気持ちを聴き、寄り添う姿に多くの顧客から評価を得ている。現在は全国から寄せられる相続に関する相談の解決に尽力しながら、家族信託の提案や、相続問題解決のヒントをメルマガ・セミナーなどで情報を発信している。