家族信託と法定後見制度どちらがいいの?二つの違いを徹底解説!

「認知症になったとき、家族信託と法定後見制度はどちらが良いのか」

このように思ったことはありませんか?

認知症になってしまうとお金や不動産の管理を家族だけで行うことができなくなってしまいます。

親が認知症になったときにその対策として活用できるのが家族信託と法定後見制度です。

この二つの制度は目的やできることが違い、両方を活用することもできます。

まず、制度の違いを知り、なぜ相続対策をするのかを考えたうえで、ご自身にとって家族信託と法定後見制度のどちらか、またはその両方の活用を検討することが大切です。

本記事では、家族信託と法定後見制度で「出来ること・出来ないこと」と、「制度利用の目的や家族の状況によってどちらを利用したほうが良いか」について解説します。

今回のポイントは以下の通りです。

・家族関係が良くない、子どもに託せないなどの場合に家族信託をすると、財産管理処分の方法などを巡り揉める火種となることもある。法定後見制度は家族との関係性は関係なく利用できる。

・相続対策や家族だけで財産管理をしたいならまずは家族信託を検討する。

家族信託と法定後見制度の制度の違い

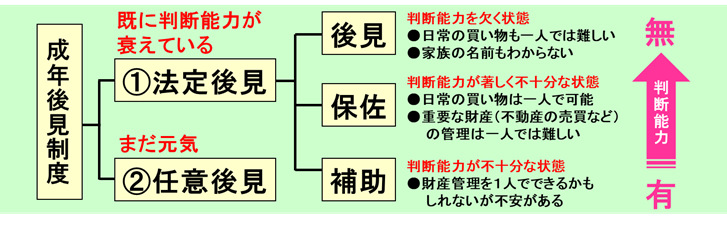

まず決定的な違いは、本人(親)の意思判断能力があるかないかによって制度を利用できるかどうかが決まるということです。

●家族信託は、意思判断能力が“あり”の場合のみ利用できます。

●法定後見制度は、意思判断能力が“なし”の場合のみ利用できます。

※法定後見制度には3つの状態に分かれそれぞれ行為制限が変わります。

つまり、すでに認知症により意思判断能力が“ない”状態では、家族信託は使えないということです。

そして元気で判断能力が“ある”うちは法定後見制度(上記のとおり判断能力の程度による)を使えません。

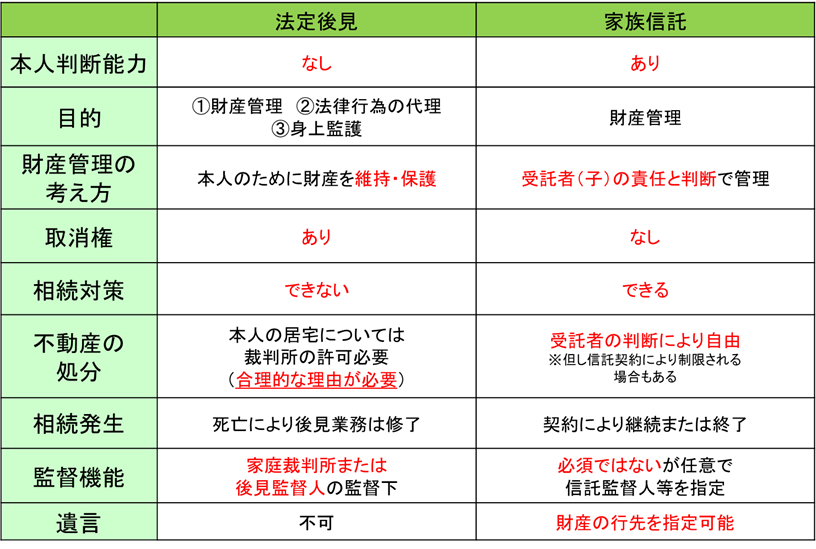

二つの制度で、出来ること、出来ないことの一例を下図にまとめました。

上記の項目のうち、“取消権”とは、本人が行った行為について“取り消しできる”権利の事です。

例えば、『被後見人である本人(親)が、不動産業者の営業に誘導されて誤って家を売ってしまった』ことも後見人が取り消しできます。家族信託では取り消しできません。

相続対策が“できる”のは家族信託です。

例えば、意思判断能力が喪失した状態の本人(親)は老人ホームに入所し、独立した子どもが3人。空き家となった実家を売却して、区分マンション3戸に組み換えて、遺産分割/相続税節税をするという対策は、家族信託でしかできません。

家族信託と法定後見制度、どちらが自分の家族に合っているか

家族信託と法定後見制度の違いを解説しました。

では次にこの二つの制度をどのように選べばよいかについてお伝えします。

・親子や子同士の家族関係が良好である

・親は、財産について子に伝えられる

・親は、子に財産の管理処分を託せる

・子は、親の財産を管理処分ができる状態である(距離的、時間的余裕など)

※家族関係が良くない、子どもに託せないなどの場合、家族信託は財産管理処分の方法などを巡り揉める火種となることもあるので、お勧めしません。

≪目的≫

・遺産分割や納税、相続税節税などの相続対策を完遂したい

・今のうちから子に財産管理の方法を伝えたい

・子に財産管理を託し、自分(親)はその面倒から解放されたい

・高齢の親の財産管理が心配だから、自分(子)が行っていきたい

・家族との関係性などは関係なく利用できます。

※家族に、浪費する者がいる、関係が悪いなどがある場合や、本人(親)の財産額が大き

い、複数にわたるなどのときは、司法書士や弁護士などの第三者が後見人となる。(裁判所の判断により決定)

≪目的≫

・本人(親)の介護や生活費を、本人の財産から支払いたい

・存命のうちは、資産の相続対策はしなくても良い

・毎月報酬を支払ってでも第三者に財産管理の全てを任せたい

・本人(親)の法律行為を取り消せるようにしておきたい

(例:意思判断能力が喪失した状態の親が不動産を売却→売買を取り消しできる)

このように目的をみると、どちらの制度が良いのか?と比較することではないのではと思います。目的に応じて決めればよいのです。

例えば、『意思判断能力が喪失しても継続して相続対策を進めたい。そして本人(親)の行為を取り消したり、介護や入院の手続きなど法的なことも出来る状態にもしておきたい』という場合を想定して考えてみましょう。

まず、意思判断能力があるうちに家族信託を締結し、子に財産を託すことでもし意思判断能力が喪失しても継続して相続対策を進められる状態にします。そして、その後、意思判断能力が喪失してしまったときに、法定後見制度を申請すれば良いのです。

つまり“家族信託”+“法定後見制度”の両方を使うことが有効という事です。

ただし、家族信託は本人(親)の意思判断能力があるときにしかできないことに注意が必要です。

まとめ

家族信託と法定後見の制度は、どちらが良いかではありません。

財産管理や老後や相続において、どのような、希望を叶えたいのか、不安や悩みを解消したいのかによって“家族信託”が必要なのか、“法定後見”も必要なのかが変わります。

今回のポイント

・家族関係が良くない、子どもに託せないなどの場合家族信託をすると財産管理処分の方法などを巡り揉める火種となることもある。法定後見制度は家族との関係性は関係なく利用できる。

・相続対策や家族だけで財産管理をしたいならまずは家族信託を検討する。

厚労省の発表では、認知症発症者の多くは70歳以上だそうです。

私の親は65歳なので、財産管理のことを今のうちから話し合っています。親が元気で家族信託も選べるうちに、家族で話し合っていくことも大切なのではないかと思います。

親の財産管理や家族信託、法定後見制度については、家族信託や相続に詳しい専門家にご相談ください。

家族信託オンラインセミナー開催!

もしあなた(親)が認知症になってしまったら、現預金の引き出しや、実家を売却するなどの行為が自由にできなくなります。

例えば、親の預金口座での生活費の管理や老人ホームへの入所金を確保するため不動産を売却しようと思ってもできないなど、計画していた今後の生活に支障がでてしまうのです。

このような考えをお持ちの方は注意が必要です!

・親が元気なうちに財産の話を切り出すことができない

・我が家に限って揉めることなんて絶対にない。

・何もしなくても問題が起きてからその時対処すればいいのでは?

・親から預金通帳と銀行印、キャッシュカードを預かっているので問題ない

もし、このような考えをお持ちでしたら、今すぐその考えを見直してください。

何も対策をとらないで問題が生じてしまった人の相談を多数受ける度に、事前にその対策方法を教えてほしかったとのお客様の声を何度も聞いてきました。

認知症になっても、計画したとおり安心して財産管理ができ、そして子どもに資金面や財産管理などでの負担を軽くできる対策があります。

家族で財産を管理する「家族信託」という対策方法をこの機会にぜひ知ってほしいと思います。

<ぜひ聞いていただきたい方>

・本人(親)が70歳以上で、体調面に不安がある方

・自分や家族のために財産管理をしっかり行っていきたい方

・財産管理をそろそろ子どもに任せたい(任せて欲しい)と思っている方

・相続対策を安心して確実に進めたい方

<セミナー内容>

・相続を取り巻く環境

・家族信託とはなにか?制度と仕組みを丁寧に解説!

・後見制度との違い ~メリットや留意点~

・実家や空き家、アパートなどの実例から家族信託を知る

・家族信託で財産管理に成功する家族/失敗する家族

20歳のとき母方の祖父母を火事で亡くし、祖父祖母の相続では兄妹間の争族に発展。『またいつか』ではなく『すぐにでも』行動しなければならないことや、どれだけ仲の良い兄妹でも揉めることを痛感。会社の事業理念に『家族の物語をつむぐ』を掲げ、不動産等のモノだけではなく、親や子に対する想いや思い出などのコトも含め、家族が織りなしてきた物語(モノやコト)を親から子へと継承していくことこそが【真の相続】と考え、不動産相続のプロとして、お客様の気持ちを聴き、寄り添う姿に多くの顧客から評価を得ている。

20歳のとき母方の祖父母を火事で亡くし、祖父祖母の相続では兄妹間の争族に発展。『またいつか』ではなく『すぐにでも』行動しなければならないことや、どれだけ仲の良い兄妹でも揉めることを痛感。会社の事業理念に『家族の物語をつむぐ』を掲げ、不動産等のモノだけではなく、親や子に対する想いや思い出などのコトも含め、家族が織りなしてきた物語(モノやコト)を親から子へと継承していくことこそが【真の相続】と考え、不動産相続のプロとして、お客様の気持ちを聴き、寄り添う姿に多くの顧客から評価を得ている。現在は全国から寄せられる相続に関する相談の解決に尽力しながら、家族信託の提案や、相続問題解決のヒントをメルマガ・セミナーなどで情報を発信している。