「家族信託」って?

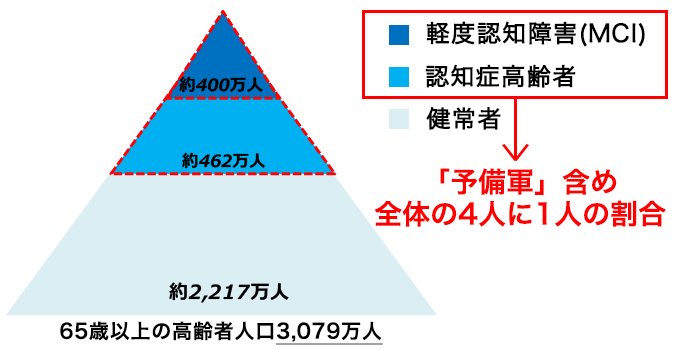

認知症高齢者の現状

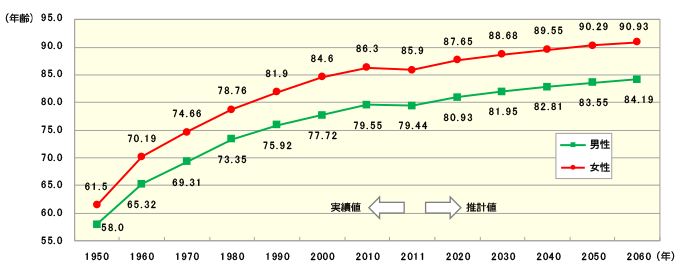

平成26年度において男性の平均寿命は男性80.50歳、女性は86.83歳と、男女ともに80歳を超えました。

資料:1950年及び2011年は厚生労働省「簡易生命表」、1960年から2010年まで厚生労働省「完全生命表」、2020年以降は、国立社会保障・人口問題研究所「日本の将来推計人口(平成24年1月推)」の出生中位・死亡中位仮定による推計結果 (注)1970年以前は沖縄県を除く値である。0歳の平均余命が「平均寿命」である。

『健康で長生き』できれば一番良いのですが、現代、高齢に進むにつれ、認知症や身体的な障がいなどの理由で意思判断能力を喪失してしまうケースが増加しています。

厚生労働省研究班の統計によると、65歳以上の4人に1人が認知症及びその予備軍となる計算です。

もし認知症を発症すると意思判断能力が欠如し、次のようなことができなくなります。

- × 遺言書の作成

- × 契約の締結

- × 遺産分割協議

- × 相続の承認若しくは放棄

- × 預金の引き出し

- × 新築、改築、増築又は大規模修繕

家族信託

2007年に『信託法』という法律が84年ぶりに大きく改正され、信託の活用が非常に行いやすくなりました。

信託は営利を目的とする商事信託と、そうでない民事信託に分かれ、民事信託の中でも、信頼できる家族に財産を託す行為を造語で「家族信託」と呼んでいます。

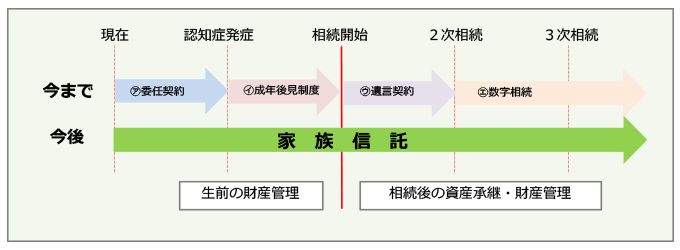

家族信託は、認知症、病気、障害などの意思判断能力におけるリスク対策だけでなく、委任契約・成年後見制度・遺言の機能もあります。また民法では不可能だった二次相続以降の財産の承継先も指定することが可能になります。

- 認知症、病気、障がい者の不動産所有者判断能力低下などは不動産売却、活用、相続対策ができない。

資産を移転せずに、それらを可能にする「家族信託」(△成年後見制度) - 委任契約・成年後見制度・遺言の3つは手続きが煩雑

すべての機能を生前(元気→認知)から相続発生後の財産管理を一貫して1つの信託契約で実現する事が可能に! - 2次相続以降の財産の承継先を指定することは民法では無理

民法では不可能だった次々以降の財産特定承継を可能に!

家族信託の仕組み

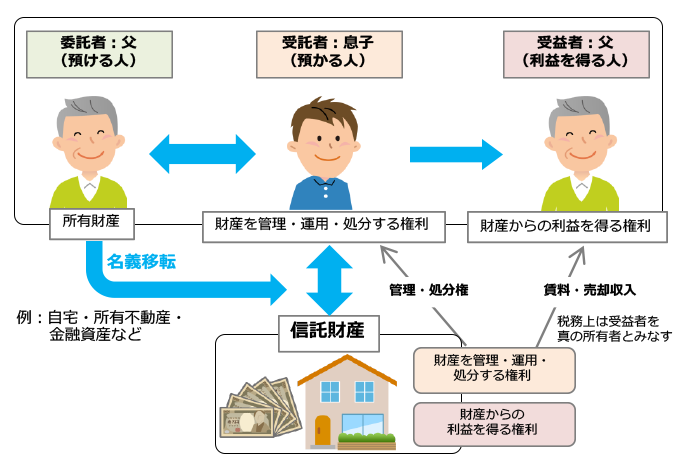

家族信託の仕組みは、財産を持っている人【委託者】が、管理してほしい財産【信託財産】を、信頼する人に託す【受託者】、その財産から得られる収益を得る人【受益者】この三者構造で成り立っています。

- 委託者:財産の所有者、財産を預ける人

- 受託者:財産を預かり、管理・運用・処分する人

- 受益者:財産の運用・処分で利益を得る権利

家族信託を組成する際に気を付けておきたいポイント

「家族信託」制度を利用すると今までは実現することが難しいと思われていた柔軟な財産管理を実現することができるようになります。

しかし、家族信託も万全な手法ではありません。家族の想いを実現できないだけでなく、最悪事故や事件になる可能性もあります。そうならないためにここでは、知っておきたいこと、注意すべきポイントをお伝えします。

1. 受託者の暴走

今後、不動産を家族の一人任せたいと思い、「家族信託」契約を締結したとします。不動産の管理の部分のみを任せたいと委託者が思っていたのに、委託者の意に反し、受託者は管理をしない、挙句、不動産を売却してしまうなんていう事態になってしまう可能性もあります。

これを「受託者の暴走」と呼んでいます。

これを防ぐためには、

①託される人が信頼できるかどうかを見極める

②権限を明確にする

③権限行為に制限をつける

ことができます。例えば「不動産の管理のみを受託者に託し、売却の場合は委託者の同意を得る」という契約内容にすれば、理論上は暴走を未然に防ぐことができます。しかし、あまり受託者の権限に制約をつけると「家族に任せたい」という本来の主旨と離れることにもなります。

家族信託は本来信頼できる家族に託すということが根底にあります。日頃から信頼しあえる家族関係をつくるということの方が重要ではないでしょうか。

2. 事例が少ない

家族信託が本格的に利用されるようになったのは、2007年に84年ぶりに信託法が大きく改正されて以降のことです。これにより家族信託が利用しやすくなりました。

それまでは信託銀行や信託会社以外の家族が受託者になるのは実質皆無と言っていい状態でした。

つまり、まだ「家族信託」の歴史はまだ非常に浅いのです。そのため、事例が少なく、税務上や法律上不明確な点もあります。例えば資産は自宅のみ。兄弟どちらか一人に自宅を託し承継先もその一人だけに全て」という内容の信託契約を締結します。もし、もう一人が遺留分減殺請求をしてきた場合、家族信託契約が優先するのか、遺留分減殺請求が優先するのかということは未だ判例がありません。家族信託を進める上で、このようなリスクをきちんと把握している専門家に相談することが必要です。

3. 実務者が少ない

「家族信託」の歴史は浅く、実務として行っている専門家は非常に少ないため、相談できる先が少ないのが現実です。

弊社の社員も会員となっている『家族信託普及協会』では家族信託の実務者を2つの役割に分けて育成しています。

家族信託はこんな方におすすめです

- 高齢の親がいて、財産管理に不安を感じている。

- 今後の財産管理・不動産管理を他の家族に任せていきたいと考えている。

- 大きな自宅に親が一人で住んでいて、将来は施設に入居する予定でいる。

- 将来不動産を動かす可能性があるが、所有者が高齢である。

- 遺言書を書きたがらない親がいる。

- 障がいを持つ子がいて、将来の財産管理を心配している。

家族信託設計参考料金

| 信託財産の評価額 (固定資産評価額) |

報酬額(税別) |

|---|---|

| 3,000万円未満 | 20万円 |

| 3,000万円以上、1億円未満 | 20万円に1,000万円ごとに6万円加算 |

| 1億円以上、10億円未満 | 1億円ごとに15万円加算 |

| 10億円以上 | 200万円+個別設定 |

※上記に信託契約公正証書を作成するための公証役場の手数料、不動産登記の登録免許税、司法書士による登記手続き報酬等は含まれていません。

※一般社団法人家族信託普及協会参考料金

参考 総資産5,000万円のケース(基本財産:自宅+現金少々)

- Ⅰ:信託組成コンサルティング費用・・・32万円

(⇒コーディネート費用10万円、専門家契約書作成等費用22万円) - Ⅱ:公正証書の作成費用・・・約3万円

お客様費用:35万円

報酬:32万円・実費:3万円(登記費用及び登録免許税等除く)

家族信託を組成できる専門家育成ができる機関として、平成26年に、当社芳屋昌治が代表理事を務める「一般社団法人家族信託普及協会」を立ち上げました。現在は全国に約800名ほどの会員数がおり、家族信託を適正なかたちで広める活動を行っています。

誰に相談したらいいの?

次の5つの質問のうち1つでもチェックがつかない場合は、まずは家族信託コーディネーターへご相談して頂くことをお勧めします。

- 託すべき資産がある(信託財産)

- 託せる信頼できる人がいる(受託者)

- 何のために誰のために信託をするのか明確である(信託目的)

- 託す人(委託者)、託される人(受託者)の合意がある(信託契約)

- 費用や報酬を支払っても信託する価値がある(精神的・経済的)

家族信託コーディネーター

当社では、組成の入口となる家族信託コーディネーターとして全社員が認定されています。

家族信託コーディネーターとは、

お客様と専門家の間に立ち、

・お客様の状況に応じて家族信託を分かりやすく、的確案内する

・お客様の状況やご要望をきちんときく

・家族信託が最善の方法かどうか判断する

・家族信託専門士(後述)または適切な専門家を紹介する

・専門家を紹介した後も家族の一番の理解者として全体をフォローしていく

といった役割を担います。

状況に応じて、弊社から家族信託専門士をご紹介も行っています。

家族信託専門士

家族信託専門士は、家族信託コーディネーターから「家族信託の組成を具体的に進めたい」という依頼を受け、主に信託契約書の作成~公正証書~登記等に関わる役割を担います。

家族信託についてご相談される方へ

メール相談は初回無料。面談の場合、15,000円(税別)でご相談を承っております。

まずはお気軽にご相談ください。

面談による個別相談のお客様で、家族信託に関するご相談頂いた方へ、こちらの冊子を差し上げております。

マンガでわかる 家族信託

基礎からわかる 家族信託Q&A

家族信託事例のご紹介

アクセス

アクセス