相続税の物納とは?不動産で物納する方法と2つの注意点

相続税を支払う現金がない。

現金を使ってしまうと生活が困窮してしまう。

相続した財産内容によってはこのような状況になってしまうことがありますが、どうしたらいいのでしょうか。

相続税は現金一括払いが原則ですが、もしどうしても納税できないのであれば、分割払いや現金に代わって物で納められるよう救済措置のような制度があります。

救済措置があるとちょっと安心しますね。

ただし、あくまでも物納は現金で納められないときの救済なので、自由に納税方法を選べるわけではありませんし、納められる物や納められない物があるなど基準があります。

本記事では、相続税の支払いを不動産で物納する方法についてお伝えします。物納できる不動産や、今から準備しておくことなども解説します。

今回のポイントは以下の通りです。

・物納不適格財産に該当するとその財産で物納することができなくなる。土地の境界が明らかではない土地も不適格財産に当てはまる。

・物納か売却した代金で相続税を納めるかの選択は、“納税した後の手取り額”で比べて決める。もちろん、物納できる財産であることや、納税期限までに不動産を売却できる見込みがあることも重要。

・物納申請には時間がない。相続税申告期限までに申請する必要があるので、それまでに物納できるよう不動産を整備しなくてはならない。なお、物納申請は最大1年間延長できる。

■関連記事

相続対策に成功する家族と失敗する家族の違いとは?ゼロからわかる相続対策の進め方

物納とは何か

物納とは、相続税を納める方法のひとつで、お金ではなく物で納めることができる制度です。

物納できる財産は、土地や建物、国債や地方債証券、上場株式などが代表的です。この他に非上場株式や動産があります。

そしてこの制度は、相続税のみ使えるもので贈与税や所得税などの税金には使えませんので注意してください。

物納は特例中の特例の制度

もし相続税の現金一括払いができないときは、特例として分割払いで納める延納という制度を利用し、もし延納でも納められないときにはじめて物で納める物納が使えます。

このように物納とは、現金一括払いが原則からみると特例中の特例の納税方法なのです。

特例だけあって物納を使う要件はとても厳しく、誰でも気軽に使える制度ではありません。

相続税の延納

相続税を一括払いできなかったとき、現金で支払えなかった部分を分割払いで支払うことができます。これを延納といいます。

延納を利用するには、遺産や納税者の財産に相続税を支払う現金がない状態であることが大前提です。当面の生活費や事業資金は残せるのですが、この当面の生活費というのも生活費の3ヶ月分など厳しく制限があります。

相続税を延納したい、というときは相続税申告期限内に延納申請書や担保提供関係書類というものを税務署に提出する必要があります。

注意点は、延納には利子税がかかることです。不動産等が占める割合によって変動しますが、不動産等の割合が75%以上のとき0.8%や1.3%といった利子税率となります。

延納や利子税率を詳しく知りたい方は「国税庁HP 相続税の延納」をご覧ください。

物納制度の概要

物納は、4つの要件があります

(2)物納申請財産が定められた種類の財産で申請順位になっていること

(3)物納申請書及び物納手続関係書類を期限までに提出すること

(4)物納申請財産が物納に充てることができる財産であること

先ほどお伝えしたとおり、現金でも延納でも支払えない金額部分をお金に代えて物で納められますが、このときに(3)相続税の納税期限までに提出しなければならないとしています。

そして、国が定めた財産基準であることが要件になっていますから、もし基準外の財産だと物納申請しても却下されます。

物納できる財産

物納できる財産は、遺産にある不動産や船舶などです。そしてこれには物納に充てる順位があります。

(1)不動産、船舶、国債証券、地方債証券、上場株式等

(2)不動産及び上場株式のうち物納劣後財産に該当するもの

(3)非上場株式等

(4)非上場株式のうち物納劣後財産に該当するもの

(5)動産(宝石や絵画など)

このように第1順位(1)から第3順位(5)まであり、第1順位と第3順位の財産があった時は第1順位の財産から物納することになります。

たとえば、第1順位の財産は相続して持ち続け、第3順位に該当する財産は要らないから物納に充てたいと考えても、第3順位を選んで物納に充てることはできません。あくまでも順位どおりに物納に充てることになります。

物納が難しい不動産(物納劣後財産)

物納の第1順位内ではあるけど、優先度は低いものがありそれを物納劣後財産といいます。

※「国税庁HP 相続税の物納」から一部抜粋

地上権や仮換地、劇場などを所有している方はそもそも少ないのですが、調査をしてみたら違反建築物であったり接道要件を満たしていないなどによって、赤文字の物納劣後財産に引っかかってしまうことが多いです。

物納できない不動産(管理処分不適格財産)

そもそも物納に充てられない不動産もあります。それを管理処分不適格財産といいます。

※「国税庁HP 相続税の物納」から一部抜粋

国が物納で引き取らない不動産としていくつかありますが、この中でよく見かける不動産を赤文字にしています。とくにㇵの「境界が明らかではない土地」はかなり多いでしょう。

また、隣地のブロック塀が敷地に越境している状態もNGです。

この管理処分不適格財産や先ほどの物納不適格財産に該当していたとしても、たとえば土地の境界を明らかにしたりすると物納可能な財産にすることができます。該当したからといって物納をあきらめず、物納可能な財産にできるかどうかをよく検証しましょう。

物納されるときの価格(不動産)

不動産で物納するときはいくらで引き取ってくれるのでしょうか。

これは相続税を計算するときの、課税価格計算の基礎となった財産の価格になります。

つまり相続税評価額ですね。なお、小規模宅地の特例を使っていたときはその適用後の価格となりますので注意しましょう。

たとえば、土地100㎡ 相続税路線価20万円/㎡ 正方形の更地があったとします。

この土地の相続税評価額は100㎡×20万円/㎡=2,000万円となります。

したがって物納で収納される価格は2,000万円です。

相続税評価額の求め方は「なぜ不動産購入が相続税対策になる?その仕組みと注意するポイントをプロが解説」をご覧ください。

不動産で物納する

不動産で物納するときは、まず物納不適格財産や物納劣後財産に該当しているのかどうかチェックしたり、相続税評価額を求めたりすることが必要です。

相続税評価額はご自身、税務署、または税理士等の相続税に詳しい専門家に聞いてみましょう。

不動産を調査する

相続税の支払いを不動産の物納で考えているときは必ず物件調査を行いましょう。

物納不適格財産や物納劣後財産に該当しているのか、問題となっているところを解消すれば物納できるのか、確認することが大切です。

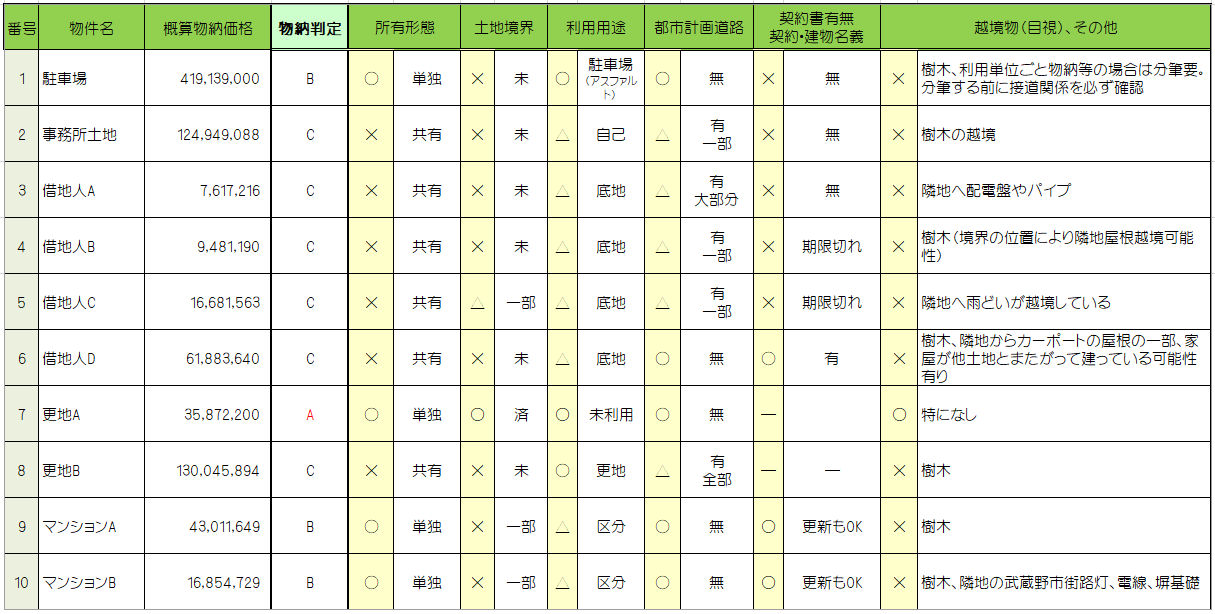

こちらは調査結果の一例です。

弊社のあるお客様が物納を検討した時の調査結果の概要一覧です。

左から4つ目の物納判定欄にAからCでランク分けしていて、Aランクのものは物納できる財産、Bは比較的簡単な問題でそれを解決できれば物納できる、Cは問題が大きく物納するには大変という分け方をしました。

このように物納ができるのかどうかをランク付けするなどして不動産調査し、問題点を把握することが重要です。

不動産で物納するメリット

物納をするメリットは、大きく2つあります。

1,現金がなくても物納により相続税を納税することができる

2,実際に売れる金額(時価)よりも相続税評価額の方が高いこと

【例】

相続税1,000万円

時価500万円、相続税評価額2,000万円の土地があったとします。

もし土地を売却し、売却して得たお金で納税しようとすると、500万円から譲渡所得税100万円(500万円×20%=100万円)を引いた400万円が手元に残りますが、相続税1,000万円には足りません。

物納で収納される金額は相続税評価額2,000万円です。

相続税は1,000万円ですから十分足りますね。しかも、超過物納といって相続税は1,000万円ですが、物納の収納価格が2,000万円ですから差額1,000万円も多いですよね。

この差額1,000万円は現金(譲渡所得税を引いた残額)として戻ってきます。

このように、時価よりも相続税評価額が高いような不動産は物納したほうがお得になるのです。

※譲渡所得税の計算は概算です。また不動産仲介手数料や印紙税などの諸費用は考慮していません。

不動産で物納するときの注意点

物納は相続税申告期限(相続開始等から起算し10ヶ月以内)までに申請する必要があり、このときに物納できる不動産となっていなければなりません。

もしも相続発生した後に土地の境界確認作業を始めて、その作業が3ヶ月で終わらず1年以上かかる見込みになったら…。物納の申請ができませんね。

このときは、物納提出期限から起算し最大1年間は延長することができます。(1回の申請につき最大3ヶ月の延長ができ、最大1年間)

1年間も延長できるからちょっとホッとしますね。

しかし不動産の問題解決は年単位でかかることがよくあります。

1年間しか延長できないと考えて、早め早めに調査して問題点を解決しなければなりません。

売却価格より相続税評価額が低い

先ほどの事例では相続税評価額の方が高いという例を取り上げました。

次のような一例のときは、物納ではなく売却して納税したほうがお得になります。

相続税1,000万円

時価3,000万円、相続税評価額2,000万円の土地があったとします。

物納すると2,000万円で収納してくれて、差額1,000万円(譲渡所得税を差し引いた残額)が返ってきます。

売却すると、3,000万円から譲渡所得税600万円(3,000万円×20%=600万円)を引いた2,400万円が手取りですね。そこから相続税1,000万円を支払うと、1,400万円が手元に残ることになります。

このように、物納か売却かを選ぶときは、“手取り額”をちゃんと計算したうえで取り組みましょう。もちろん、物納ができることが大前提であり、売却するときは納税期限内に売却できる見込みが高いことが必要です。

※譲渡所得税の計算は概算です。また不動産仲介手数料や印紙税などの諸費用は考慮していません。

整備するのに時間がかかる

物納のための不動産調査をしていて特に問題点として多いのは、

1.土地の境界が明らかでない

2.ブロック塀などの越境物がある

3.賃貸借契約書がない

この3つです。

1.土地の境界が明らかではない

土地の境界を明らかにする作業を土地境界確認といいます。これには3ヶ月くらいかかるのが一般的で、長くなると1年以上かかったりします。いつ作業が完成するかやってみないと分からないのが土地の境界測量です。

2.ブロック塀などの越境物がある

土地境界測量をすると、境界線が判明するため越境物の有無が分かるようになります。この越境物、樹木の枝葉程度であれば比較的問題解決しやすいのですが、ブロック塀や屋根の一部など大きいものだと解決するのは時間も労力も費用も掛かり、ちょっと大変です。

まずは土地境界測量を行い、越境物の有無をチェックしましょう。

3.賃貸借契約書がない

底地やアパートなどの賃貸物件も物納できますが、賃貸借契約書を締結していない、更新契約を失念しているなど賃貸借契約書がないことが多いです。そうなると国は引き取ってくれなくなります。

また、敷金返還の債務は国が引き継がないため、物納前に精算しておくことが必要です。しかし敷金を入居中に賃借人に返還するのは実務的に良い方法ではありませんし難しいですね。

アパートなど賃貸物件を物納するときは、ちょっとしたコツが必要なので検討したい方はお問い合わせください。

無料相続診断受付中!

本記事を読んでいただいた方へ、プロサーチ株式会社では、相続税の納税対策の立案から、物納や不動産売却の調査をすることができます。価格査定をしたり問題解決方法のサポート(税理士と連携)、今から準備しておくことなどについて無料相談をお受けしています。

相続税納税対策に関するアドバイスや、各種手続きをサポートいたします。お気軽にお問合せください。

まとめ

・物納不適格財産に該当するとその財産で物納することができなくなる。土地の境界が明らかではない土地も不適格財産に当てはまる。

・物納か売却した代金で相続税を納めるかの選択は、“納税した後の手取り額”で比べて決める。もちろん、物納できる財産であることや、納税期限までに不動産を売却できる見込みがあることも重要。

・物納申請には時間がない。相続税申告期限までに申請する必要があるので、それまでに物納できるよう不動産を整備しなくてはならない。なお、物納申請は最大1年間延長できる。

相続税の納税期限は、亡くなってから10ヶ月と長いように思えますが、不動産売却や物納を考えている方にとってみると実は短いです。

物納を考えている方は、不動産の整備などを生前からおこなうことで相続後に焦ることなく安心して進めることができます。

相続税の物納は相続に精通した税理士や不動産会社に相談することをおすすめいたします。

■関連記事

相続発生後、不動産を売却して相続税を納めるためにまず知っておきたいスケジュールの話

相続対策オンラインセミナー開催!

「そろそろ相続ことを考えたい。」

あなたがこのように考えはじめたとき、まずはインターネットで「相続」や「相続対策」と検索したのではないでしょうか。

昔と比べ、現在は誰でも相続に関係する情報をとても簡単に入手することができるようになりました。

情報を手に入れやすくなった一方で

・専門家によって見解が違う情報があるとき、どれが正しいのか判断つかず迷う。

・多くの情報を得たけど、結局自分たち家族にとって役立つのか分からない。

・相続対策と検索すると節税のことばかり。対策の進め方を教えてほしい。

・不動産会社や専門家などへの相談は、なにか売り込まれそうで躊躇してしまう。

・実際に専門家の力を借りるとき、どのような専門家にお願いすればいいのか知りたい。

このように思われた方も多くいらっしゃると思います。

「結局どのように対策を進めたらいいのか分からない」「自分のやっていることは正しいのか」 などのご相談を、私も多く受けるようになりました。

誰しもが円満に家族のためになる相続対策を考えたいですよね。

相続対策が成功する秘訣は、相続対策の基本と進め方を知ることや、不安や叶えたいことなどを整理して、ご家族にとって必要な対策を見つけることです。

本セミナーは、これまでに5,000件もの不動産や相続の相談を受けてきた講師が、相続対策を考え始めた方に向けて、相続の基本と円満相続のための対策をお伝えするセミナーです。

90分のセミナーのあとには、相続対策への不安は消え、円満な相続を迎えるためにまずやるべきことが見えてくるでしょう。

本セミナーに参加すると、次のことがわかります!

・頭の中を整理でき、いま何をするべきか

・円満相続のための正しい相続対策の進め方

・失敗に直結する、やってはダメなこと

・相続の手続きなどどのような専門家に相談したらよいか

・あなたの家族に必要な相続対策

≪お伝えする内容≫

・相続対策の基本と重要な4つの柱

・判断チェックシートでわかる!自分でできる相続対策

・成功する相続対策と失敗する相続対策

・実はみんな間違っている!相続対策の進め方とまず初めに行うこと

≪ぜひ聞いていただきたい方≫

・相続を考えたいけど、何から手を付けたらいいのか分からない方

・相続対策を自分で考えてみたい方

・子が、遺産を巡って揉めず、相続税の支払いで困らないようにしたい方

・家族で相続対策を安心して確実に進めたい方

20歳のとき母方の祖父母を火事で亡くし、祖父祖母の相続では兄妹間の争族に発展。『またいつか』ではなく『すぐにでも』行動しなければならないことや、どれだけ仲の良い兄妹でも揉めることを痛感。会社の事業理念に『家族の物語をつむぐ』を掲げ、不動産等のモノだけではなく、親や子に対する想いや思い出などのコトも含め、家族が織りなしてきた物語(モノやコト)を親から子へと継承していくことこそが【真の相続】と考え、不動産相続のプロとして、お客様の気持ちを聴き、寄り添う姿に多くの顧客から評価を得ている。

20歳のとき母方の祖父母を火事で亡くし、祖父祖母の相続では兄妹間の争族に発展。『またいつか』ではなく『すぐにでも』行動しなければならないことや、どれだけ仲の良い兄妹でも揉めることを痛感。会社の事業理念に『家族の物語をつむぐ』を掲げ、不動産等のモノだけではなく、親や子に対する想いや思い出などのコトも含め、家族が織りなしてきた物語(モノやコト)を親から子へと継承していくことこそが【真の相続】と考え、不動産相続のプロとして、お客様の気持ちを聴き、寄り添う姿に多くの顧客から評価を得ている。現在は全国から寄せられる相続に関する相談の解決に尽力しながら、家族信託の提案や、相続問題解決のヒントをメルマガ・セミナーなどで情報を発信している。