相続発生後、不動産を売却して相続税を納めるためにまず知っておきたいスケジュールの話

更新 2024.2.29

相続税は、相続発生の翌日から起算し10ヶ月以内に原則現金一括払いで納めます。

手元に十分な現預金があれば納税に困ることはありませんが、現預金がない場合は、金融機関から借りたり、不動産などの財産を売却して納税資金を用意することになります。

不動産を売却した代金で相続税を納税しようとするなら、相続発生時点で売却の準備が80~100%整っていれば、すぐにスタートできるため10ヶ月以内に売却できる可能性は高いでしょう。

しかし、なんら準備ができていないとなんと売却期間は4ヶ月しかありません。

果たして売却して相続税の納税は間に合うのでしょうか。

専門家の皆さまも神経をとがらせるところですよね。

本記事では、相続税を納税期限に間に合わせるための不動産売買スケジュール、やることをお伝えします。

これを読むことで、お客様(親)がお元気なうちに準備しておくべきことがわかります。

今回のポイントは以下の通りです。

・財産調査、遺産分割協議などの相続作業の一つでも滞りがあると、不動産売却は申告期限までに間に合わない可能性が高くなる。

・確実に納税するには、生前に財産目録や相続税概算、不動産の問題点解消などが必要。

■関連記事

相続対策に成功する家族と失敗する家族の違いとは?ゼロからわかる相続対策の進め方

相続での不動産売買スケジュール

相続の申告期限は、相続発生日の翌日又は相続があることを知ってから10ヶ月です。

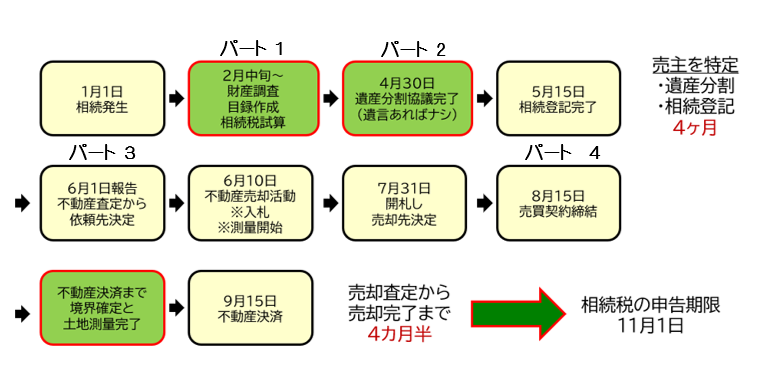

不動産を売却する時間はどのくらいあるのか、不動産売却や相続の準備をしてきていないご家族の相続発生から申告期限までのスケジュールを確認してみましょう。

(例)

1月1日相続発生

相続人2名以上

不動産(土地)を売却して納税する

※相続発生からの不動産売却のための一般的なスケジュールです。この他に、準確定申告等の手続きが必要です。

この表の通り、どの不動産を売却するのか、誰がその不動産を相続するのかを決めてからスタートするので、不動産売却に使える時間は、6月1日から9月15日までのおよそ4カ月半です。

相続発生した日からすぐ着手できるわけでありません。

相続で不動産を売却するためには大きく分けると(1)財産調査・相続税計算、(2)遺産分割協議・相続登記、(3)不動産調査・売却活動、(4)不動産の売買契約・決済の4つのパートがあり、それぞれの検討事項や諸々手続きがあるのです。

以下ではパートごとに行うことをお伝えします。

まず、大切な方が亡くなると、考え方などにもよりますが、お葬式や四十九日(仏教)などで一定期間、故人を思い喪に服す時間があろうかと思います。

そのため、実際に活動を開始できるのはそのあとになることが多いです。

パート1:財産調査、相続税計算

〔必要期間〕少なくとも2ヶ月以上

被相続人名義の財産について調査します。

不動産、通帳(現預金)、有価証券、家財、生前贈与、生命保険金などあらゆる財産を調査し目録を作成します。遺言があれば家庭裁判所での検認等の作業も必要です。

そして、不動産など全資産の相続税評価算出し、相続税が課税されるか確認します。

税理士に依頼するのであれば、税理士から相見積もり取得し、依頼先の検討・決定に要する時間も加えます。

この作業だけでも1ヶ月くらいかかるのではないでしょうか。

パート2:遺産分割協議を終え相続登記

〔必要期間〕 遺産分割がスムーズに進めば、遺産分割協議書の締結と相続登記完了まで最短2ヶ月半

相続で不動産を売却するときは、遺産分割協議を完了させ『相続登記(※)』をする必要があります。

遺産分割協議は個人でも用意できますが、”決められた書き方“がありますし、被相続人の戸籍謄本などの収集も必要ですから、司法書士等の専門家に依頼したほうが確実ですね。

※『相続登記』は法務局管轄出張所に相続関連書類を提出して手続きしてもらうのですが、その提出書類に遺言または遺産分割協議書が必要なのです。

※2024年4月1日より相続登記義務化です。

パート1とパート2で、順調に進められて4カ月程度かかります。

パート3:不動産調査と売却活動

〔必要期間〕不動産調査/価格査定から買主を決定するまで、最短で2ヶ月

・不動産会社による価格査定:1週間

・売却のための詳細調査、各種準備(入札、測量など):1週間

・不動産売却活動:1ヶ月半

インターネットに掲載して買主を探していては納税期限に間に合うか不確実です。確実に売却するためには、一般媒介契約であること、限定入札等でおこなう必要があるでしょう。

不動産会社との媒介契約の選び方や、売却方法についてはこちらの記事をご覧ください。

不動産の3つの媒介契約とは?お客様に今すぐお伝えできる、相続した不動産を売るときに最適な契約方法

不動産調査の際に必ず聞かれることがあります。これら資料は不動産売却に必要な物ですので、事前に準備をしておきましょう。

2.隣地や道路との土地境界確定書

3.樹木やブロック塀などの越境物の有無

4.(前面道路が私道の場合)私道の通行や掘削の承諾書面

5.建物の竣工図面

6.最新年度の固定資産税納税通知書

7.近隣住民の方との取決め書(あれば)

8.購入、建築時の契約書や重要事項説明書、パンフレット等

9.管理規約、修繕計画書(マンションの場合)

10.増改築や修繕履歴の書類(あれば)

※アパートなどの収益不動産は、これらの他に、賃貸借契約書や管理委託契約書、修繕履歴などを求められます。

これらが不明、資料がないという場合は、追加調査や土地測量などの作業が必要です。

「不動産会社がやることだろう」と思わずに、お客様の納税までのサポートと捉えて事前準備についてお知らせしましょう。

不動産会社が登場するのは“売却の意思が決まったとき”が多いため、生前から携わることはほとんどありません。つまり、不動産仲介会社以外の専門家の皆さまのサポートが必要になるわけです。

パート4:不動産の売買契約、決済

〔必要期間〕一定条件が整っていれば、契約から決済まで1ヶ月程度

買い手を見つけ、売買条件を整えたら、売買契約の締結へ向かっていきます。ここまでくればあと一息ですが、売買代金を受領するまでは安心できません。

まず大切なポイントとして、『契約条件』をしっかりと理解することです。分からないことは分かるまで何度も不動産会社に説明を求めましょう。必要に応じて条件交渉も必要です。

不動産売却に慣れている方は少数ですから、売買条件が自分にとって有利なのか不利なのか、売買契約書を見ても見慣れない言葉が並んでいるので理解までに時間がかかるのではと思います。

必ず、契約日よりも前に契約書案の提示を受けて説明してもらいましょう。

もし不安があれば、セカンドオピニオンとして税理士や司法書士、不動産コンサルタントにも確認をお願いしましょう。

さて、売買条件が成就していれば、不動産の引渡し(決済)です。

主な売買条件は以下のようなことです。

・越境物の解消(軽微なものでも1ヶ月以上かかる)

・私道の通行掘削承諾書の取得(1.5ヶ月以上かかる)など

これらは売買の引渡し条件になる項目になることが多いです。

遅くとも売買活動を始めるころ(パート3)にはこれらの項目に着手していて、売買契約時点からあと1ヶ月以内に作業が終わる目途がついていなければなりません。

パート3(売買活動)とパート4(契約-決済)は最短でも4ヶ月半かかります。

契約条件が一つでも成就しなかったり、作業が長引いたりすると相続税の申告期限に間に合わないこともあるので要注意です。

売却活動中に起こる思いがけないトラブル

相続発生日から申告期限までの相続と不動産売買スケジュールをお伝えしました。しかしこれは『すべてが順調に進んだ理想のスケジュール』です。

相続や不動産の現場では次のような思いがけないことが起こります。

書類があちらこちらに散らばっていて、財産把握が進まないことがあります。

書類が整わないと相続税の計算すら正しくできないことや、遺産分割の話し合いもできません。相続税や財産状況が分からないと、納税のための財源が足りているのかどうかさえ分からないままです。

誰が相続するのか遺産分割協議が終わらないと、不動産の相続登記ができません。そして、この相続登記ができていないと不動産の売却はできません。

不動産の売買条件が成就しないと決済できません。(引渡し日の延長又は契約解除)

ひとつでも問題が起きてしまうと、間に合わない可能性がグッと高まります。

もし、相続税納税が申告期日までに間に合わないと延滞税がかかります。

令和6年分の延滞税は、期限後2ヶ月以内は2.4%、それ以降は8.7%です。

参考:国税庁HP

定められた期限までにきっちり納付して、延滞税は払わないようにしたいですね。

いざ、相続が発生したときに不動産の売却手続きで困らないために、問題が起きそうなポイントをお客様がお元気なうちに準備・解消して、期限までに相続税を納めることができるようにしましょう。

本記事を読んでいただいた専門家の方へ、プロサーチ株式会社では、相続後の不動産売却のサポートや、賢く納得して売る方法、相続発生前に準備しておくことなどについて相談をお受けしています。

対象エリアは全国、不動産の種別は問いません。

お気軽にお問い合わせください。

まとめ

・財産調査、遺産分割協議などの相続作業の一つでも滞りがあると、不動産売却は申告期限までに間に合わない可能性が高くなる。

・確実に納税するには、生前に財産目録や相続税概算、不動産の問題点解消などが必要。

専門家の皆さんもご経験があると思いますが、相続発生時に、財産調査や相続税試算、遺産分割協議、不動産の売却準備などがすべて100%できている方はほとんどいませんよね。

お客様も《準備》と言っても何をしたらよいのか分からないという方ばかりですから、まずパート1の財産目録を作ってみるようにアドバイスしてみてください。市販のノートでも良いので、とにかく書き出してみることからはじめることが大切です。

相続税納税を不動産売却代金で納税したいと考えている方は、相続のスケジュールや段取りを熟知し、売却に向け確実に進めてくれる相続に強い不動産会社に相談してみましょう。

20歳のとき母方の祖父母を火事で亡くし、祖父祖母の相続では兄妹間の争族に発展。『またいつか』ではなく『すぐにでも』行動しなければならないことや、どれだけ仲の良い兄妹でも揉めることを痛感。会社の事業理念に『家族の物語をつむぐ』を掲げ、不動産等のモノだけではなく、親や子に対する想いや思い出などのコトも含め、家族が織りなしてきた物語(モノやコト)を親から子へと継承していくことこそが【真の相続】と考え、不動産相続のプロとして、お客様の気持ちを聴き、寄り添う姿に多くの顧客から評価を得ている。

20歳のとき母方の祖父母を火事で亡くし、祖父祖母の相続では兄妹間の争族に発展。『またいつか』ではなく『すぐにでも』行動しなければならないことや、どれだけ仲の良い兄妹でも揉めることを痛感。会社の事業理念に『家族の物語をつむぐ』を掲げ、不動産等のモノだけではなく、親や子に対する想いや思い出などのコトも含め、家族が織りなしてきた物語(モノやコト)を親から子へと継承していくことこそが【真の相続】と考え、不動産相続のプロとして、お客様の気持ちを聴き、寄り添う姿に多くの顧客から評価を得ている。現在は全国から寄せられる相続に関する相談の解決に尽力しながら、家族信託の提案や、相続問題解決のヒントをメルマガ・セミナーなどで情報を発信している。